3月6日の放送内容について、フォローアップ第3回を「週報」に掲載しました。

フォローアップ(1) 「トレードに欠かせない視点はなに?」 3月13日掲載

フォローアップ(2) 「負けに不思議の負けなし」 3月20日掲載

フォローアップ(3) 「バックテストとフォワードテスト」 本日掲載

3月6日の放送内容について、フォローアップ第3回を「週報」に掲載しました。

フォローアップ(1) 「トレードに欠かせない視点はなに?」 3月13日掲載

フォローアップ(2) 「負けに不思議の負けなし」 3月20日掲載

フォローアップ(3) 「バックテストとフォワードテスト」 本日掲載

「どの銘柄を買うか」という発想から「どのタイミングで買うか」へ──値動きを観察しながら出処進退を考える“手法”への入り口です。

では、「どのタイミングか」を決める方法はなに?

大切にするポイントはなに?

2017年3月の放送では、基本的なことでありながら実に深い部分に切り込みました。

映像は、「過去の放送」でご覧ください。

(第104回 うねり取りを進化させる ~トレードルールのつくり方~)

私たちトレーダーは常に、将来の価格を想像しながら行動を取ります。端的にいえば、「当てよう」としているのです。

ところが当たらない……いや、誰の予測でも、当たったり外れたりするのです。

だから、「予想をするな。値動きを受け止めるだけだ」なんて、何かの映画の名ゼリフみたいな戒めの言葉があるのです。

当てようと躍起になるのではなく、真剣に予測しながらも、「予測は行動のキッカケでしかない」と考えるのが実践的なのです。

ところが実際、腕利きのプロであっても、「当たっている」「曲がっている」という俗っぽい表現を使います。現在、自分の予測と値動きが合致しているかどうか客観的に観察しようとしているのですが、感情丸出しで「当てたい」と考える部分も捨ててはいないと私は思います。ロボットじゃないんですから。

ただし、注意するべき事柄ではあります。

見込み違いの対処も含めた対応方法、つまり「手法」を追究しようとしながらも、不可能な領域まで背伸びして「当てよう」とする自分がいる──「わかっていない」ということをわかろうとする“メタ認知”(※)が大切なのです。

※メタ認知

自分の思考や行動を、客観的に認識すること。

ムリに「当てよう」とする姿勢は、誰にでもあります。

その気持ちが極端に大きくなったり、適正なレベルに抑える工夫が足りないと、気づかないうちに迷走することになります。

「自分では当てられない。だから、専門家の意見を聞くんだ」

こういう姿勢の人でも、「専門家の言う通りにやる」と宣言することはありません。誰もが、「参考にする」という表現を使います。自分のカネのことですから、自分自身で決めるのは当然です。でも、「当たらないから専門家……」という状況なのに、その専門家の予測が当たるか曲がるかを自分で判定しようとするのは矛盾です。

「この人は今、当たっている。だから、次も当たるだろう」と考えたり、どの人が当たっているかと探ったり……理屈に合わないことをしているケースが多々あります。

各種の指標を気にする人もいます。

RSI(相対力指数)とか、MACD(移動平均収束拡散法)といったテクニカル指標です。

「当たったり外れたり」が前提ならば、これらの是非を問う必要はありませんが、内容を理解しないまま、期待を膨らませて妄信的に使っている人が実に多いのです。

なぜ「買い」と判断したか、なぜ「売り」という答えが出たかを、理屈でも感覚でもつかめないまま使うなんて……真剣に考えた結果としてはアウトでしょう。

ほかにも、根底の考え方すら知らないまま既製品のトレードシステムを利用するなど、“ブラックボックス”を使っていながら問題点に気づかないケースもあります。

あらためて考えれば、相場には「売り」と「買い」しかないのですから、もっとシンプルに考える姿勢を大切にしたいものです。

シンプルに考える、そんな姿勢を示す具体的なものとして、「指し値をしない」という行動スタイルがあります。

分、秒の単位で行動を決めるデイトレードでさえも、指し値を活用するケースが多いようですが、私は指し値という行為をズバリ否定します。

一般的な商取引とは異なり、価格交渉は通用しない、そのかわり短期間で価格が大きく変動する、その動きを利用して儲けるのがトレード──こう考えると、「価格はマーケット任せ」「数量とタイミングの調整に全エネルギーを注ぐ」のが正しいという考え方です。

「買いだ」と判断したら確実に買う、「売りだ」と思ったら必ず売る。

このように、考えた通りの行動を確実なものにするのが絶対で、「わずかな価格を気にして肝心な部分がおろそかになるのはイカン!」ということです。

もちろん、1回あたり1円か2円ずつ不利になれば、積もり積もって大きくなります。

でも、安く買えたから儲かるということではなく「上昇期に買えたら儲かる」と考えるべきです。押しがなくて買いにくいときこそ大きく上伸するなんてことが多いのが相場ですから、繊細な工夫が逆効果になりかねないという発想には、ぜひとも耳を傾けてください。

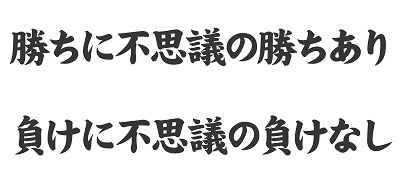

江戸時代後期の藩主、松浦静山の剣術書『剣談』から引用された言葉とのことで、聞いたことがあるかもしれません。

野球の野村克也氏が大切にしていたようで、前半部分には「勝った試合にも“負け”の要素があったはずだ」という深い思考が込められているそうです。

そこまで哲学的なことは別として、単純に「勝った理由」「負けた理由」を知る、考えようと努める姿勢は放棄したくありません。

ブラックボックスを利用して、勝った(うれしい)、負けた(悔しい)なんて、ジャンケンじゃないんですからね。

番組で継続的に紹介している「中源線建玉法」は、シンプルな強弱判断と3回の分割売買を軸とした、うねり取りを機械的判断で実現する手法です。

ルールがシンプルなので、複雑な計算を必要としません。

だから常に、中源線による判断と、チャートを見る自分自身の感覚が一致します。

結果として、勝っても負けても、その理由が明確なのです。

シンプルに考え、自分の都合など封印して値動きの流れについていく──この姿勢が重要ですが、思考を停止するのではなく、判断の瞬間には“自分自身”がど真ん中にいなければいけません。

だから、ツールとして使うものが正体不明のブラックボックスでは困るのです。

中源線は「勝ちにも負けにも不思議なし」、だから自信をもってオススメするのです。

この原稿を書いているのは3月16日、昨日15日の夜に「トレードルールのつくり方」という同じテーマの特別番組を収録しました。

私のほかは、MC役で池田ゆいさん、そしてバリバリの実践家である、アンディこと沼田武氏とトークしました。編集が終わって放映が決まったら、あらためてお知らせするのでお楽しみに!

トレードにおける沼田氏の信条は、「根拠ある売買をすること」です。

でも、「当てる」ことではありません。

勝率について彼は、「50%を超える必要がない」と主張しています。

(『研究部会報』の「相場師インタビュー」、2015年5月号)

明確な理由があってポジションを取るからこそ、当たっても外れても適切な対処ができますし、次のラウンドでどうするか(同じことを繰り返すか、変えるか)を考えることが可能なのです。

勝っても負けても理由がわかるので、それをまっすぐに受け止めながら淡々と進むのが望ましい姿、感情の起伏をつくらないのが理想です。

だから、「中源線って、どんな手法なの?」と説明を聞くときも、淡々とした気持ちで強みと弱みを観察し、強みが気に入ったら深く学ぶことを検討する、そんな姿勢でいてほしいと思います。

さて、中源線による売買の実例を見てみましょう。

チャートは、7717ブイ・テクノロジー、林投資研究所の助言サービス「中源線シグナル配信」において、パフォーマンスが良好かつ安定していると判断した「ユニバース」98銘柄の1つです。

赤い線が買い線、買いポジションを3分割で増減させます。

直近、2016年12月半ばからの上げでは、しっかりと利益が取れています。

しかし、2016年の夏以降でも、ダマシが3回あります。

2016年9月の安値にかけては売りで取れていますが(黒い線は売り線)、その途中でいったん陽転した場面があります(1/3だけ買って投げています)。

前述したように、直近12月からの上げは取れていますが、その直前では、いったん陽転したあとに陰転し、どちらもダマシ、いわゆる往復ビンタの状況が発生しました。

高い勝率を求めると、迷路に迷い込みます。

つらいと感じるくらい出動の機会を絞れば、利益になる高い勝率を生むことも可能でしょうが、一定の頻度で売買する場合は難しいので、沼田氏が説明する「勝率は50%を超える必要がない」という考え方がバランスよい発想といえるのです。

次回のフォローアップ(3)では、トレードルールの検証をテーマに、バックテスト、フォワードテストについて説明します。

お楽しみに!

2017年2月新刊

2017年2月新刊

入門の入門 中源線投資法

目次などの詳しい情報はこちら(内容のチラ読みもできます)

書籍『中源線建玉法』の「第一部 解説」には、無料配布版があります。印刷版(無料郵送)のほか、PDF版またはeBook版(ダウンロード)もあります。

書籍『中源線建玉法』の「第一部 解説」には、無料配布版があります。印刷版(無料郵送)のほか、PDF版またはeBook版(ダウンロード)もあります。

たいへん貴重な売買の実記録と、林輝太郎による実践的な解説。

たいへん貴重な売買の実記録と、林輝太郎による実践的な解説。

林投資研究所オリジナル(旧書名「株式売買記録と解説」)

長年続く普遍的ノウハウ、低位株投資「FAI投資法」の原典。

長年続く普遍的ノウハウ、低位株投資「FAI投資法」の原典。

林投資研究所オリジナル

※「研究部会報」および「中源線シグナル配信」は、林投資研究所が行っている投資助言サービスです。契約にあたっては、林投資研究所が交付する「契約締結前の書面」をよくお読みください。

本日発行のメールマガジン「1分間の相場実践知識」の内容を、そのまま掲載します。メール配信をご希望の場合、こちらのページからお申し込みください。

「会議」「パトロール」「社会見学」「異業種交流」……

すべて、飲みに行くときの名目です(笑)。

一昨日、株式会社ゴゴジャンで放送する番組を収録しました。

私は、出演者の1人です。

「トレードルールのつくり方 ~ぜったいに欠かせないものは何?~」

こんなタイトルで、実践家の沼田武(アンディ)氏とトークしたのですが、面白い内容だと思います。動画が公開されたらお知らせしますので、お楽しみに!

MCは、池田ゆいさんというカワイイ女性です。

沼田氏の信条は、「根拠のある売買をする」こと。

といっても、パトロールと称して飲みに行くのとは真逆のカチッとしたものを想像すると、「予測を当てること」なんて言葉が浮かぶかもしれませんが、彼は「勝率は5割を超える必要がない」と言っています。

以下、沼田氏のインタビューから引用します(研究部会報2015年5月号)。

単に「抵抗線をブレークした」という認識で行動したのでは、当てにいっているだけですよね。「やり方」という要素がないのです。(中略)

判断基準に加えて「どこで買う(売る)のか」という“ポジションのつくり方”が必要なのです。ここまできちんと考えると、「当てにいく」だけの観察ではなく「根拠のある売買」という実践的思考の世界に到達するわけです。

(引用終わり)

次のようなことを言った投資家がいます。

「自分が決めた買い出動パターンだったのですが、なんとなく見送りました。そうしたら下げました。買わなくて正解だったと思います」

これはダメです! 自分が決めたことを実行しなかったのですから、不正解です。

「夜のパトロールは電車があるうちに終わり」と決めていたのに午前2時まで飲み続けてしまう……これと同じで、出動パターンが出現したのにダマシだった場合に正解の行動は、「決めた通りに出動し、ちゃんとヤラレる」ことです。そして、次も同じように行動するかどうかを、落ち着いて考えることです。

中源線の基本ルールを公開したうえに、現実で遭遇しそうな場面を解説するなど、とても実用的な内容に仕上がったと自負しています。

中源線の基本ルールを公開したうえに、現実で遭遇しそうな場面を解説するなど、とても実用的な内容に仕上がったと自負しています。

けっこう深い部分まで切り込んでいるため、中源線を学ぶガイドブックにとどまらず、トレードルールのあり方を考える一冊として、自信をもっておすすめします。ぜひ、手に取ってみてください。

林 知之 著 2,000円+税

「どの銘柄を買うか」という発想から「どのタイミングで買うか」へ──値動きを観察しながら出処進退を考える“手法”への入り口です。

では、「どのタイミングか」を決める方法はなに?

大切にするポイントはなに?

2017年3月の放送では、基本的なことでありながら実に深い部分に切り込みました。

映像は、「過去の放送」でご覧ください。

(第104回 うねり取りを進化させる ~トレードルールのつくり方~)

最も安全な乗り物とされているのが飛行機。特に大型の旅客機は、設計だけでなく、運航のマニュアルまで厳格です。エンジンが4基ある機体で3基がストップしても飛びますが、1基にトラブルがあっただけで、念のため最寄りの空港に降りると決めていますし、パイロットはコックピットでボサッとしているのではなく、機体の状況をちくいち確認しながら、「今この瞬間、トラブルがあったらどこに降ろすか」と考えているのです。

まず間違いなく目的地に到着できるのですが、大げさにいえば、常に「落ちる」ことも想像しているということです。各種のスイッチだって、操作性を考えるだけでなく、「人間はミスをする」前提で設置されています。

考えてみれば、例えば日常の待ち合わせで早めに着くようにするなど、不測の事態を想定しておくのが常識です。飛行機は落ちる、車は事故に遭遇する(だから保険に入る)、アナウンサーはかむ、酔っ払いは寝過ごす……実はすべて当たり前なのです。

それなのにトレードでは、「損をしない方法」を求めてしまいます。

理屈でわかっていても、ちょっとの見込み違いも感情が受け入れられないのです。

上手にやろうというイメージは人間の創造性を刺激する大切な要素ですが、「当てるんだ」と意気込むと、盲点が生まれてしまうと考えられます。

行動範囲を狭くしたほうが精度が高くなりますし、経験による質の向上も期待できます。でも、視野は広く保つべきです。

「儲けるぞ」と自分を信じながらも、「ミスはある」「対処方法を考えておくことが不可欠」との認識を捨ててはいけないのです。

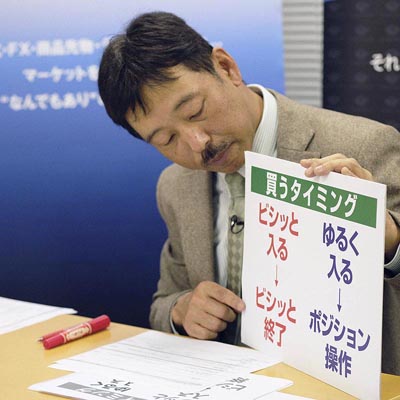

株は「買い」だけではなく、下げを狙う「カラ売り」もありますし、ポジションの取り方ひとつで戦略は無限に広がります。でも、わかりやすく「買い方」に限定して考えてみます。

経験ゼロの人が考えると、「どの銘柄を買えばいいの?」となるでしょう。

もちろん、本格的なトレードであっても銘柄選びは重要ですが、初心者は単なる当てものとして「どれ?」と考え、だけど考えを進めるだけの知識と経験がないために思考が止まり、他人の情報を頼ります。

しかし、ひとたび「手法」という発想が生まれたら、「どこで買うか」と考えるでしょう。すなわち、「どんな局面で出動するか」「何を基準に買いをスタートするか」という切り口です。

こういった発想を突き詰めていくと、だんだんと視野が広がっていきます。

「あえて休むべき場面はどこか」といった考え方も生まれますし、選別投資の手法でも「資金全体の稼働率を調整する」なんてアイデアも出てくるわけです。

初心者のように「どの銘柄?」でも、ベテランのように「どこで出動?」でも、予測をピシッと当てたいと思うのが人情です。しかし、番組で何度か説明している通り、勝率にこだわるのはキケン、勝ちの値幅が限定されてしまうという矛盾が生じやすいのです。

そこで、感情的に満足できる「高い勝率」を意識せず、ゆるく入るようにするべきです。わざわざ“ゆるめる”なんてヘンな話ですが、「誰も明日の値段さえわからない」というマーケットの基本構造を再認識し、背伸びしない姿勢をもつのが重要だということです。

出かける際に「雨が降るかどうか」をビシッと当てるのではなく、降ってもいいように準備しておく、カサを用意して降らなかった場合にキレない(笑)といった“ゆるさ”こそ、オトナが選ぶ現実的な対応です。

ちなみに、トレード手法というものは、3つの要素で成立しています。

「予測」「ポジション操作」「資金管理」です。

予測の確率を100%にはできないので、当たったり外れたりを想定したポジション操作をセットにします。また、「9勝1敗でもドボン」では困るので、効率と同時に安全性を考えた資金配分を設定します。

予測が当たる必要はなく、信念ある行動の「きっかけ」になればいいと考えるのが、実践家の姿勢です。

さて、ちゃんと飛んでいく飛行機の運航が「飛行機は落ちる」を前提にするのですから、マーケット動向の予測なんて、外れまくることを想定しなければなりません。

でも、当たってうれしい、外れて悔しい……ではなく、次の一手を考えることが求められます。

中源線の場合、終値の折れ線チャートを用いたシンプルなパターン分析で、数カ月単位の上げ下げを判断します。これが、手法の3要素の1つである「予測」です。

2つめの要素である「ポジション操作」については、順行(予測通りの動き)は放置、逆行は対処を考える、というのが中源線の基本です。

買って上がった──このとき、どんなに急激な上げでも、どんなに値幅が取れても、順行の流れがあるうちは放置して利を伸ばそうと努めます。

しかし、逆行(買っている場合は「下げ」)が一定のパターンを示したら、買いポジションを手仕舞うとともにドテン売ります。しかし、3分割で慎重に……。

この基本ロジックは、2017年2月にリリースした新刊『入門の入門 中源線投資法』の中で説明しています。私が執筆した自信作なので、ぜひ目を通してみてください。

目次などの詳しい情報は、こちらをクリック!(中身のチラ読みもできます)

思った通りの流れではないと思ったらポジションを動かし、思った通りならば基本はジッとして利が伸びるのを期待する──これが中源線の特徴です。

実際の値動きも、見てみましょう。

下のチャートは、4745東京個別指導学院、林投資研究所の助言サービス「中源線シグナル配信」において、パフォーマンスが良好かつ安定していると判断した「ユニバース」98銘柄の1つです。

「順行は放置」と説明した中源線の特徴が功を奏し、2016年11月からの上昇にみごと乗っています。

しかし、直近でもダマシがあります。2つのバツ印の部分を見てください。

最初のバツ印は、安値で陰転(売りに転換)したあとジワジワと逆行(上昇)し、ちょっと遅れたタイミングで陽転(買いに転換)しています。多くの場合、もう少し早めに転換してくれるのですが、いずれにしても、相場あるあるの「いつまでも逆行を放置」なんてことは起こりません。

2つめのバツ印は、2017年1月中旬に一時的に弱含んだ局面での陰転です。

ここでは、買いポジションを利食い手仕舞いしてドテン、カラ売りを仕掛けます。このケースでは、すぐに逆行(上昇)して陽転しているので、3分割の1回分のみカラ売り、再び陽転したところでは2/3買いにひっくり返すという、何ともプロっぽいポジション操作がありました。

トレードのルールは、ある特定のパターンを想定してつくるので、異なるパターンが発生して利益にならない、そんな期間も生じます。そこで思い悩むわけですが、考えを進めるポイントを絞らないと、情報ばかり増やして迷走してしまいます。

トレードルールのつくり方──今回のマーケット・スクランブルと同じテーマで、特別番組を放送する予定です。

バリバリの実践家である、アンディこと沼田武氏と私で意見を交わし、MC役をお願いした池田ゆいさんも討論に加わってもらおうという、実践家のための企画です。

収録は来週、放映の予定が3月下旬です。

あらためて案内しますので、お楽しみに!

次回のフォローアップ(2)では、当たり外れがある現実の中で、どのように利益を上げるかについて、いつもとは異なる観点から解説します。

お楽しみに!

書籍『中源線建玉法』の「第一部 解説」には、無料配布版があります。印刷版(無料郵送)のほか、PDF版またはeBook版(ダウンロード)もあります。

書籍『中源線建玉法』の「第一部 解説」には、無料配布版があります。印刷版(無料郵送)のほか、PDF版またはeBook版(ダウンロード)もあります。

たいへん貴重な売買の実記録と、林輝太郎による実践的な解説。

たいへん貴重な売買の実記録と、林輝太郎による実践的な解説。

林投資研究所オリジナル(旧書名「株式売買記録と解説」)

長年続く普遍的ノウハウ、低位株投資「FAI投資法」の原典。

長年続く普遍的ノウハウ、低位株投資「FAI投資法」の原典。

林投資研究所オリジナル

※「研究部会報」および「中源線シグナル配信」は、林投資研究所が行っている投資助言サービスです。契約にあたっては、林投資研究所が交付する「契約締結前の書面」をよくお読みください。

うねり取りは、個人投資家の強みを発揮できる売買手法です。でも、どんな手法にも強みがある一方、表裏一体の弱みがあるのは当然。

うねり取りの強みと弱みは? うねり取りを機械的に実行する中源線では?

2017年2月の放送では、トレードの本質を掘り下げ、プレーヤーとしての姿勢そのものを考えました。そのフォローアップ(4)です。

映像は、「過去の放送」でご覧ください。

(第102回 うねり取りの強みと弱み ~中源線の場合は~)

どんな手法にも、メインの“狙い所”があります。その狙い所そのものが「核」となる部分、手法の強みといえるのですが、表裏一体の弱みもセットになっています。

例えば、低位株を対象にする手法、つまり「人気の圏外にある安い時期に仕込もう」という狙いは、下値不安が少ない、上昇した際の率が大きい、といった点が強みです。でも、動くまでに時間がかかってしまうケースも少なくない、といった弱みもついてくるのです。

そこで、人気の圏外にある銘柄に目をつけておき、「動き始めてから乗ろう」とか「上げの直前を探ろう」といったアイデアを思いつきます。

実は、その対応にも新たな弱みがついて回るという、いわば堂々巡りが現実です。しかし、絶対に外せない狙いを盛り込んで強みをつくり、セットの弱みを受け入れる、どこかで妥協点を探る、といった発想が重要です。

今回、第4回フォローアップのタイトルは「強みと弱みを結果につなげる方法」です。強みを最大限の利益につなげる、一方で、弱みは可能な限り損失につなげない、と実に都合のいいことを考えるのがテーマですが、弱みを隠さない、存在しないかのように無視してはいけない、といったことがポイントだと考えます。

日常生活の外食を例に考えてみます。

同じ場所、同じサービスならば、おいしいものは高い、それほどおいしくなければ安い、これが原則です。毎回おいしいものを食べたいところですが、ふだんはリーズナブルなものを選ぶでしょう。値段が手ごろだという強みを選び、それほどの味ではないという弱みを素直に受け入れるわけです。おいしいものを選ぶときは、値段が高いというマイナス面を納得します。「たまにはいいでしょ」とか、「特別な日だから」という具合に。

おいしいものを食べながら「高いなぁ……」とつぶやけば、「じゃあ来るなよ」という話になりますし、お手頃価格の食事について「素材の質が……」と文句をつけたら「それなら高い店に行けよ!」と言われてしまいます。

トレード手法で、確固たる強みがあるのに、弱みの部分だけが表に出てしまう、つまり、うまく機能しなかったときのケガを大きくしてしまうのは、まさに「相場あるある」ですが、弱みの部分を軽んじてしまうことが、大元の原因ではないでしょうか。

私の娘が「相場やってみたいな」とつぶやいたのですが、軽く言葉を交わしてみたところ、「1回でも損をしたくない」みたいな考え方でした。私は、「やるな」と答えました。半分は勝ち、残り半分は負けるという前提で臨まないと、弱みの部分が増幅して大負けしてしまうからです。

前項でも述べたように、弱みにも目を向け、堂々と容認する必要があります。

自分の軸を保ち、弱みを容認する“強い姿勢”が求められると思うのです。

といっても、開き直りではありません。

日常で、他人に大迷惑をかけるような振る舞いは、誰も個性と認めません。でも、細かい欠点をいちいち、あげつらうことはないでしょう。ある程度までは、個性と認識します。そんなバランス感覚と、同じようなものだと思います。

利用している手法について、「ここが強みだ!」としっかり意識すると同時に、「ここが弱みなんだ」と同じように目を向けることが大切です。

損するのはイヤだ……誰もがそう感じます。だからといって、仕方なくつくってしまったダメ玉を大切に抱えているなんて。。。悔しい気持ちは「チキショウ」と叫んで手放してしまい、ダメ玉もサッと手放す、素早く粛々と敗戦処理するのが理想です。

感情が増幅することは抑えられても、感情が生まれること自体は仕方がありません。「悔しい、ツラい……でも敗戦処理」と考えるようにする、必要な行動を起こす、そのために「チキショウ」と叫ぶなどの工夫をしてみよう、という実用的な対応です。

洗っている食器を落として割ったとき、日本人は、自分を主語にして「(私が)皿を割りました」と表現することが多いと思います。「私のミスです」ってニュアンスですね。でも、たくさんの皿を洗っていたら、ミスがゼロなんてあり得ないという論理で考えると、「皿が割れた」でいいと思うのです。

まあ、たいていの場合は誰かとかかわっているので、「私は知らない。皿が勝手に割れた」みたいに取られてしまうのは困るので、つい「割ってしまった」と言うのですが、相場は自分ひとりで自分のカネを動かす行為ですから、身勝手とか迷惑とか、いやらしいとか、そんな問題など絶対に起こらないのです。

そうです!

相場のことですから、「間違えてしまった」ではなく、単に「意見が合わなかった」でいいのです。

見込み違いが多すぎると認識したら、自分の基準を見直します。でも、百発百中なんてあり得ないのですから、ふつうの見込み違いで、いちいち自分を否定する必要などありません。心の中でつぶやくだけ、あるいは、誰もいない場所での独り言なら、「相場が間違っている」くらいの表現が、精神のバランスを保つためには、ちょうどいいように思います。

ブログなどに書く場合は読み手の感じ方を考えますが、決して「見込み違いをしてしまった」などと表現せず、「合わなかったので切りました」としておけば、心の健康を害する心配が減ります。

「今回はダメだった」……これでいいのです。

相場をやっていると、悩みは尽きません。

で、その悩みを解決する方法なのですが……存在しません!

それどころか、経験を積むほど、まじめに取り組むほど、悩みは増えていくはずです。

研究が足りなくて「儲からない」と言っているのは、悩みではなく単なる不満、それなりに結果を出している人ほど多くの悩みを抱えていると私は考えています。

ただし、結果を出している人は、「迷い」を断ち切っています。

手が合わなかったとき、「チクショウ」と言って損切りしながら、次に同じパターンがあったら迷わず出動することを軸に、「でも、見直しが必要かもしれない」と、あらゆる可能性を考えて苦悩するのです。

今回は、トレードにおいて極めてデリケートな部分、深く、悩ましい事柄を取り上げたので、いろいろな角度から意見を述べましたが、プレーヤーとしては「迷わずに行動する」ことに徹すればいい、結論はこれなのです。

手法の弱みを正しく理解し、そこに目を向けることをいとわない、くさいものにフタをしようとしない、そんな姿勢が、迷いのないプロの行動につながります。

中源線では、シンプルなルールによって売買が決まります。

勝ったときも負けたときも、理由をハッキリとつかむことができます。

勝った負けたで感情は発生しますが、それをワキに置いておいたまま、「ここは強みが出た」「ここは弱みが出た」と論理的に評価しやすいわけです。

もちろん、一定の経験がないと、感情のほうが勝ってしまうかもしれません。

そんな混乱期を少しでも短くできないか、迷走する度合いを抑えられないか──そんな思いで仕上げたのが、新刊『入門の入門 中源線投資法』です。

中源線の基本ルールを公開したうえに、現実で遭遇しそうな場面を解説するなど、とても実用的な内容に仕上がったと自負しています。

中源線の基本ルールを公開したうえに、現実で遭遇しそうな場面を解説するなど、とても実用的な内容に仕上がったと自負しています。

けっこう深い部分まで切り込んでいるため、中源線を学ぶガイドブックにとどまらず、トレードルールのあり方を考える一冊として、自信をもっておすすめします。ぜひ、手に取ってみてください。

これで、2月6日放送のフォローアップは終了です。

そして今日、3月6日(月)の夜8時からは次の生放送です。基本に戻って、「トレードルールのつくり方」というテーマでお送りする予定です。

お楽しみに!

書籍『中源線建玉法』の「第一部 解説」には、無料配布版があります。印刷版(無料郵送)のほか、PDF版またはeBook版(ダウンロード)もあります。

書籍『中源線建玉法』の「第一部 解説」には、無料配布版があります。印刷版(無料郵送)のほか、PDF版またはeBook版(ダウンロード)もあります。

たいへん貴重な売買の実記録と、林輝太郎による実践的な解説。

たいへん貴重な売買の実記録と、林輝太郎による実践的な解説。

林投資研究所オリジナル(旧書名「株式売買記録と解説」)

長年続く普遍的ノウハウ、低位株投資「FAI投資法」の原典。

長年続く普遍的ノウハウ、低位株投資「FAI投資法」の原典。

林投資研究所オリジナル

※「研究部会報」および「中源線シグナル配信」は、林投資研究所が行っている投資助言サービスです。契約にあたっては、林投資研究所が交付する「契約締結前の書面」をよくお読みください。

2月6日の放送内容について、フォローアップ第4回を「週報」に掲載しました。

フォローアップ(1) 「もっとシンプルに考えよう」 2月13日掲載

フォローアップ(2) 「プロの神髄 うねり取り」 2月20日掲載

フォローアップ(3) 「中源線の強みと弱み」 2月27日掲載

フォローアップ(4) 「強みと弱みを結果につなげる方法」 本日掲載

本日発行のメールマガジン「1分間の相場実践知識」の内容を、そのまま掲載します。メール配信をご希望の場合、こちらのページからお申し込みください。

「メタ認知」という言葉があります。「認知を認知する」という意味だそうで、例えば「自分がわかっていないという事実をわかる」みたいなことだったりして、じゃあ、わかったら、わかっていないという状態を脱するのかなんてツッコミは筋違いだそうです。難しいですね。

相場は、とても皮肉です。

買ったあと下がってガマンした場合は、ガマンしきれなくなって切ると見事に上げ始めます。昨年から上昇トレンドを続ける銘柄がたくさんありますが、「押したら買う」と意気込んでいても、「押し目待ちに押し目なし」の格言通り、タイミングを与えてくれないと感じる向きも多いのではないかと。

「買いたい弱気」は通用しないようです。

で、やっとタイミングが取れて買うとまずまずの展開、でも、さらに買ってお腹がいっぱいになると……下落の始まりだったりするわけです。

大衆の意見は愚衆の意見──誰もが大衆とは異なる行動を取って利益を上げようと考えるのですが、考えてみると自分も大衆のひとりにすぎないわけです。

おっ、これがメタ認知でしょうか!

よく意識するのは、マーケットとの“距離感”です。

相場の変動は、お祭りのようなもので、楽しむ(儲ける)ためには自分自身も参加して踊らないといけないのですが、ど真ん中で陶酔して踊り続けていると大ケガをしてしまう。といって、踊らずに眺めているだけでは楽しめない……。どこまで近づいて踊るか、いつ踊りの場から離脱するか──これが皮肉な結果を招かないための戦略なのでしょう。

具体的には、仕掛けの頻度を低くする(出動を絞る)、資金稼働率を抑えるといったブレーキをかけることです。草食動物のように、食われる、逃げなきゃ、という警戒心と表現するのが正しいかもしれません。

中源線の基本ルールを公開したうえに、現実で遭遇しそうな場面を解説するなど、とても実用的な内容に仕上がったと自負しています。

中源線の基本ルールを公開したうえに、現実で遭遇しそうな場面を解説するなど、とても実用的な内容に仕上がったと自負しています。

けっこう深い部分まで切り込んでいるため、中源線を学ぶガイドブックにとどまらず、トレードルールのあり方を考える一冊として、自信をもっておすすめします。ぜひ、手に取ってみてください。

林 知之 著 2,000円+税

2月6日の放送内容について、フォローアップ第3回を「週報」に掲載しました。

フォローアップ(1) 「もっとシンプルに考えよう」 2月13日掲載

フォローアップ(2) 「プロの神髄 うねり取り」 2月20日掲載