あらためて“投資手法の要件”とは──。

「予測法」「建玉法」「資金管理法」の3つがバランスよく連携し、系統立ってまとめられていることです。

長期的な視点で、行動指針が明確になっている必要があるのです。

しかし、目先の動きに焦点を当てるのも当然です。

例えば、「今の市場では、ブレイクアウトした銘柄に乗っても利益にならない」といった短期的な値動き傾向によって、「建玉法」の微調整を行うのがプレーヤーのシゴトでしょう。

ところが、そんな目先の動きにばかり気を取られて、微調整ではなく“安易に流行を追う”姿勢になりやすいのがトレードです。

長くつづけられる方法論、普遍性のあるやり方が土台にあることで微調整も成立する──こう考えるのが当然です。

やり方を考える際は、まず「値動きをどう捉えるか」を定めます。

この捉え方で普遍性がある、つまり“いつでも通用する”ものとして確実なのは、例えば「株価は上がったり下がったりする」といった身もフタもない説明かもしれません。

間違っていませんが、これだけでは「手法」になりません。

しかし、つい目先の傾向を気にしてしまうのが問題なのですから、意識的に大ざっぱなイメージをもってみることにも意味があります。

中源線のルールがシンプルで、生身の人間が感覚的に理解・納得できるのも、ムリな試みをせず、あえて最大公約数的なロジック(数式)にとどめているからです。

自分で手法を構築するとき、あるいは既存の手法をアレンジするとき(既存の手法を分析するときも同じ)、あえて「大ざっぱなイメージ」を大切にする、「長くつづけられる」という視点を重視するよう心がけるべきです。

それが、揺るぎない土台となるからです。

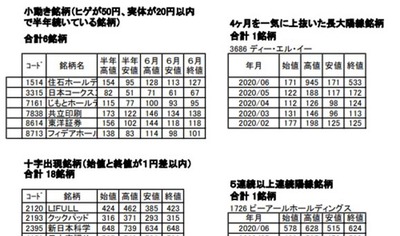

林投資研究所では、うねり取りの手法を提唱しながら、そのうねり取りを実行するひとつのアプローチとして「中源線建玉法」を推奨しています。普遍性があるからです。

それとは別に、低位株に選別投資する「FAI(エフエーアイ)投資法」も、林投資研究所が扱う手法として大きな柱のひとつに位置づけています。

「どの銘柄が買いか」という一般投資家の興味に応えながらも、安っぽい銘柄発掘法ではなく、一貫性のある理論で説明できる具体的方法論です。

もちろん普遍性があり、1984年に「FAIクラブ」を発足していらい、継続的に情報を発信し、多くの実践者が長期にわたって継続しているのです。

トレードの「技術」が重要であることは同じですが、銘柄選定が果たす割合が大きい売買手法、ウォーレン・バフェット氏のように、ビジネスモデルやファンダメンタルを重視して10年、20年と保有する方法ではなく、特別な知識なしで実行できる低位株投資法です。

中源線のように、プロ的感覚を有する手法を利用し、自分自身をガチッと型にはめてみるのもひとつ、FAI投資法のように、やさしく実行できる手法で、ラクに進みながらトレード哲学をつくり上げていくのもひとつ。

あらためて、「手法」という観点でじっくりと考える時間をつくってみてください。

今までの経験をより効果的に生かすためにも!