7月11日の放送内容について、フォローアップ第2回を「週報」に掲載しました。

Author Archives: kanrisya

7月11日放送のフォローアップ(1)

林 知之

楽しくなければ仕事にならない

トレードは、大切なカネにかかわる継続的な行為なので、誰もがマジメに取り組みます。でも、ラクな気分で楽しんでいるほうが自然体で、より良い結果が出るはずです。とはいえ、その場だけラクになる逃避行動は、のちに大きな苦しみを招くでしょう。

マーケット・スクランブル7月11日の放送は、トレードの楽しみと苦しみ、こんな観点でお送りしました。

そのフォローアップ(1)です。

映像は、「過去の放送」でご覧ください。

(第88回 トレードの楽しみと苦しみ ~具体的なルールを決めるコツ~)

苦しみを楽しみに変える工夫

なにごとも不真面目な態度はダメ、真面目に取り組まないと成果は得られません。

とはいっても、眉間にシワをよせて考えているだけでは、良い考えは浮かばず、良い仕事はできないでしょう。人間の脳は、ラクな気分、楽しんでいる状態で能力を発揮するものです。

イヤイヤ引き受けた仕事は、クオリティが低くなる、あるいは不要なミスをしてしまうなど、決して良い仕上がりにはならないでしょう。逆に、楽しめる仕事をウキウキしながら手がけるなら、集中するからミスが少ない、頼まれた以上の良い思いつきが加わるなど、想定以上のパフォーマンスが達成されると期待できます。

トレードというシゴトも、やはり“楽しむ”要素がないといけないと思うのです。

資料の整理など、ちょっと面倒くさいと感じる作業もあるでしょうが、それすらも楽しむくらいの余裕があるべきですね。

トレードは資産運用ですから、義務感を背負いながらクソ真面目に取り組む気持ちも大きいはずです。でも、(「トレードしない」という選択肢も含めて)すべてが自由な個人投資家の立場でトレードしているということは、やはり“好きだからやっている”のです。

好きこそものの上手なれ──。「ここが楽しいんだよ!」という部分を意識しながら進めるべきです。そうすれば、自分の得意技、自分が目指す方向などが、より明確になるでしょう。

何が楽しみ? 何が苦しみ?

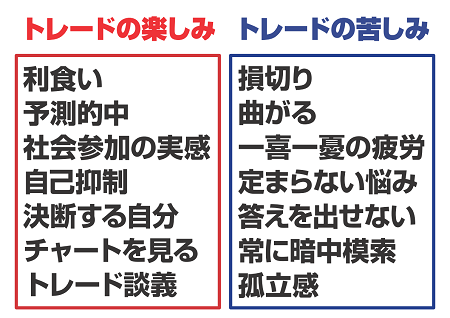

トレードにおける「楽しみ」と「苦しみ」について、思いつくことを並べました。

「利食い」や「予測的中」が楽しいのは当たり前、その逆が苦しいのも当然です。

しかし、例えば楽しみの上から4番目にある「自己抑制」については、「逆じゃないの?」という意見が多いかもしれません。実は私は、自由な立場の個人投資家にとって、100%自分が思った通りに行動している自分の姿を見るのは“楽しい”ことだと考えたのです。何もかも自由な状況において、すべて自分が決めたルールで、自分が感じるままに行動していく、自分で自分を管理する……そこには快感があっていいのではないでしょうか。

右側の苦しみリストには、同じく上から4番目に「定まらない悩み」と書きました。決断において迷うことが多いので、「どうしよう。買っていいんだろうか……」と苦しい場面は多々あるので、「楽しみじゃなくて苦しみだ」となるのでしょう。

でも、前述したように、楽しみの要素を見つければ180度変わります。

例えば、以下のように考えるのです。

「トレードって、誰も知らない未来に対してポジションを取るんだよな。プロだって、明日の値段を知らないんだ。そんなことで悩んでも仕方ないから、自分の得意な見方で決断し、確固たる意思をもって売り買いを決めよう!」

そうです。明日の値段を知ったうえでポジションを取る人なんて存在しないのです。だから、多くの人が苦しいと感じているのです。その部分を楽しむ姿勢があったら、大部分のマーケット参加者に勝ったようなものだ……こんなふうに頭を切りかえてみるのも面白いでしょう。

自由すぎてつらい……

個人投資家が置かれている立場で最も特徴的なことは、先ほども述べた「自由」だということです。

相場が上昇すると「持たないリスク」なんて言葉を使う経済記者がいるのですが、とんでもないことです。個人投資家に、持たないリスクなどありません。あるのは、「やりすぎてしまうリスク」だけです。会社勤めの人にしろ自営業者にしろ、本業で稼ぎ、その資金を温存することが第一なのですから、個人投資家に“機会損失”という発想は無用です。むしろ、常識的な人の基準に比べて、トレード資金、売買数量、売買機会のすべてを抑えるくらいがちょうどいいのです。

とにかく、攻めるも引くも自由、銘柄どころか市場を選ぶのも完全に自由なのですが、自由すぎて迷ってしまうのです。その迷いを解決しないまま「とりあえずポジションを取って……」となるから、次の一手を決めかねて迷い、つらい決断の連続になってしまうという、悪循環のパターンに陥ることが多いのです。

すべて自分で決めなければならないのですが、それこそ自由なのですから、思いついたことを自分のルールとして、自分に制約を課すようにするといいのです。

例えば私は、裁量のトレードにおいて、「月曜日に新規売買をしない」というルールを守っています。ポジションを減らす手仕舞いは月曜日でもOK、しかしポジションを増やす場合、絶対に月曜日だけは避ける、という決め事です。

「月曜日には、土日で考えに考え抜いた多くの人がサイアクの手を打つ」というのが、このルールの根底にある考え方です。「自分は違うと思うのは、おごりだ。月曜の新規売買を自分に許すと、自然とダメな手を打つ人たちに近づいていく」という論理ですね。

月曜日から金曜日まで、週に5日間の立会があります。

1日1回、例えば朝の寄付で売買するだけというルールを考えます。

手仕舞いのチャンスは毎週5回あるのに、仕掛けのチャンスは1回少ない4回、率にして5分の4、つまり20%もチャンスが減ってしまうのですが、この縛りがあることで、土日に新しいことを思いついて悩むことから完全に解放されます。相場の先行きがわからない悩みは、ほかの参加者たちと全く同じですが、迷いは確実に減少するのです。不自由なようでいて、実に自由な立ち位置を維持できている実感があります。

プロとアマの大きな差は、この「制約の有無」にあるといってもいいでしょう。

組織に属するプロは、市場からトレードサイズまで、かなり厳しくルールを決められています。おのずと、進むべき方向が定まり、パフォーマンス(結果)も安定するのです。

一匹狼の独立トレーダーも、「これで食っていかなければならない」という気持ちがあるので、ムチャはしません。自然と、活動範囲を限定する自分ルールをつくるようになります。しかし、最後の決断は常に感性や好みによって「えいやっ!」とやることになるので、方向性が明確な中で実に自由なトレードを展開しているといえるでしょう。

個人投資家の多くは、自由すぎて逆に「不自由」だということです。

しかし、自分でルールをつくるのも難しい……という場合は、既存の手法を選び、その教科書にある通りに一定期間やってみることです。どんな手法にも、長所があれば欠点もあるのですが、すべてをそのまま受け入れて実行してみる、一定期間、自分を“型にはめて”みるのです。

あるいは、機械的な売買手法ならば、行動はもっと明確になります。

番組で継続的に紹介している「中源線建玉法」(ちゅうげんせんたてぎょくほう)は、まさにそのひとつなのです。

中源線を推す最大の理由とは

見出しにある「中源線を推す最大の理由」とは、前項の最後で述べたように、自分を“型にはめて”みるうえで、非常に適切な手法だと確信しているからです。

シンプルな終値の折れ線チャートを用い、シンプルなパターン分析で陰陽を判断する(強弱を予測する)のが中源線です。なおかつ、売りも買いも3分割によるポジション操作が規定されているので、予測の外れを吸収するうえに、当たった時の利益を伸ばしてくれるよう作られているのです。

常に機能するわけではありませんが、分割売買を駆使した「損小利大」の工夫を十分に実感できるシンプルなロジック(ルール)が大きな魅力です。

実際のチャートを見てみましょう。

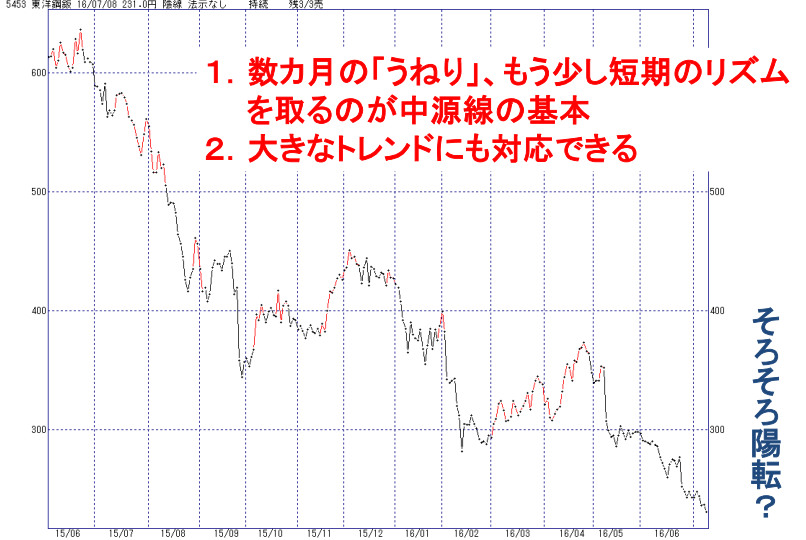

下に示すのは、5453東洋鋼鈑。林投資研究所が昨年春にスタートさせた「中源線シグナル配信」サービスにおいて、「パフォーマンスが良好かつ安定している」と判断した“ユニバース”(現在99銘柄)に属している銘柄です。

赤い線が買いで、この間は買いポジションを3分割で増減させます。

黒い線は売り、つまり「下げていく」という想定で、同じく3分割で売りポジションを操作します。

値動きが話題となることなど少ない銘柄ですが、2015年6月の600円台から下げ、今年2月には300円を割っています。数カ月単位の、なかなか大きな変動をみせていますね。こうした上げ下げを、確信あるポジション操作で取りにいくのが中源線です。また、大きなトレンドが発生した場合も、しつこく追うことになるので、機能しない時期の小さな損をカバーする場面もあるわけです。

全体を見ると、きれいに当たっている時期がある一方、ダマシになっているケースもあります。しかし、常に確固たる売り買いの答えが出るうえに、総じてプラスになっていることがわかります。塩漬けが発生することなどあり得ませんし、3分割の売買は、まさに“相場の波を泳ぐ”感覚、“相場を張っている”実感を生んでくれます。

単に機械的な判断をするだけでなく、シンプルなルールは納得しやすいものであると同時に、非情に人間くさい判断だと感じられるのです。

ちなみに、「そろそろ陽転?」と書き添えています。

中源線が出す売買シグナルを黙って待つのではなく、ルールを理解したうえで“一緒に相場を考える”ところが楽しみであり、しかし、楽しみながらも迷走することはなく、常に確固たる答えにたどり着くのです。

次回のフォローアップ(2)では、個人の好みも含めて「長続きする良いやり方」とは何かを考えてみます。

お楽しみに!

その「第一部 解説」のみ、無料配布版があります。

1.印刷版(無料にて郵送)

2.電子版(PDF、eBookを無料ダウンロード)

→ こちらのページにて、詳しくご覧ください。

【無料登録でシグナル配信トップページ閲覧】

なお、中源線研究会への登録(無料)だけで「シグナル配信トップページ」(日経225とTOPIXのシグナル&チャート、上場全銘柄の集計)を閲覧できます。

→ 中源線研究会登録(無料)

【中源線建玉法“実践”への道】

中源線を習得するための情報を、各種取りそろえています。

→ こちらのページにて、詳しくご覧ください。

研究部会報および中源線シグナル配信は、当局に届出の投資助言サービスです。契約にあたっては「契約締結前の書面」をよくお読みください。

7月11日放送のフォローアップ(1)

“楽しむ”ってなに?

本日発行のメールマガジン「1分間の相場実践知識」の内容を、そのまま掲載します。

メール配信をご希望の場合、こちらのページからお申し込みください。

昔、電車の中で騒いでいる子どもを見た乗客が、親に意見する姿を見ました。

「あんたたち! 夫婦で楽しんだ後始末くらい、ちゃんとやりなさいよ」

的確な注意になるはずだったのですが……。

トレードは、資産を運用する手段です。マジメに取り組むべき事柄です。

しかし同時に、好きだからやっていること、好きでなければ継続できないことでもあります。

好きこそものの上手なれ──。

やはり、好きなトレード手法を選択し、楽しむ気持ちを大切にするべきです。

突然にトイレ掃除を命じられたら、「イヤだなぁ……」と感じるでしょう。

たった1回でも、終わるまでイヤな気分が続き、仕上がりも悪いはずです。

でも、「仕方がない。どうせやるなら、ピッカピカにしてやるぜ!」くらいのイメージが浮かべば、つらさは軽減され、高評価の出来映えになりそうです。

トレードでは、「つらさ」が前面にきてしまうことも多々あります。

たとえば、「買うか買わないか」を決めようとするとき、どう頑張ったって精度は上がらないのに「当てなくちゃ」と力が入ります。

結局、結果ばかりを異常に気にする“つらい決断”の場面となります。

本来、何の制約もない個人投資家にとって、「買うか買わないか」を考える時間は自由で楽しいはずです。それが「つらさ」につながるということは、やはりどこかが違っているのです。

トイレ掃除のように、心の持ちようを変えてみるのも、ひとつの方法でしょう。

でも、もっとラクなのは、プロと同じように制約を設けてしまうことです。

トレードする銘柄、リスクの取り方などを、一定の範囲内におさめるのです。

ある手法を選択したら、教科書通り、ガチガチに規則通りに売買することです。

「いつ売買してもいい」ではなく、「大引を見て翌日寄付の売買のみ」というように、トレード機会を絞り込んでしまうことです。

かなり不自由だと感じるほどガッチガチにしたとしても、売り買いを決断する自由はバッチリ残ります。売買の「型」というか「軸」があることで、逆に、自然体で考えることができます。

例えば、ふだん画を描くなどない者が、真っ白い紙に好きな絵を描けなんて言われたら、ちょっと困りますが、塗り絵だったら頭を抱えることはありません。

だいたいの方向性が示されているからです。

色の組み合わせなどは自由ですが、例えば少し突飛な組み合わせをする場合でも、塗り絵そのものが示す制約のなか、自分なりの「標準」を軸に意図的に崩すわけですから、意外とラクな気分で楽しく考えることができます。

教科書通りにトレードしてみる、シンプルな機械的判断をベースに売り買いしてみる……いわば塗り絵のような“ガイド”を設けると、どこかに一本筋が通ったトレードになり、一定の範囲の中で自由闊達(かったつ)に行動する、実に自然体の売買が展開されると期待できます。

7月11日の放送は、こんな観点に焦点を当ててお送りしました。

ぜひご覧になり、トレードの「軸」を考えるきっかけにしてほしいと思います。

→ こちらをクリック!(オンデマンドで無料視聴)

林投資研究所で40年以上続いている、プレーヤーのための定期刊行物。

★中源線建玉法

最古のトレードシステムといわれる中源線は、シンプルなルールなので感覚的に捉えることが可能です。

林投資研究所の公式Webサイト。

まずは資料請求(無料)してください。電話等での勧誘はいたしません。

研究部会報および中源線シグナル配信は、当局に届出の投資助言サービスです。契約にあたっては「契約締結前の書面」をよくお読みください。

6月13日放送のフォローアップ(4)

6月13日の放送内容について、フォローアップ第4回を「週報」に掲載しました。

6月13日放送のフォローアップ(4)

林 知之

システムと裁量の融合を考える

~ダマシと利食いの現実~

トレードをコントロールするために最も大切なものは何か──。予測の当たり外れを容認し、当たったときの対処と外れたときの対処を用意しておくことです。

マーケット・スクランブル6月13日の放送では、裁量における「ツナギ」など、人間の能力を活用した技法の意味を解きほぐし、中源線建玉法における3分割の価値を考えてみました。

そのフォローアップ(4)です。

映像は、「過去の放送」でご覧ください。

(第86回 中源線は“建玉法”だ! ~ポジション操作がトレードのキモ~)

ダマシは不可避

フォローアップ(3)でも触れましたが、トレードにおいて、見込みが外れてしまうことは避けられません。

あらゆる情報を集めて、最高精度の予測システムを使用しても、株価の先行きをピシピシ当てることなど不可能です。絵に描いたような高い精度で当てることができたら(当てられる人が存在したら)、参加者の売りと買いで価格を決定している金融マーケットは、崩壊するしかありません。

まあ、こういう理論は十分に理解しているオトナでも、「だけど、うまく条件をつければ7~8割当てることができるのでは?」と思うのが人情というものです。それに、そんなイメージでワクワクするのが自然、それこそが、私たちの創造性を刺激する当然のエネルギーだと思っています。

ところが残念なことに、現実を直視すると、「当たったり外れたり、勝率50%前後がちょうどいい」という結論になります。7割、8割、9割と勝率を高めると、利益が限定なのに損失はそこそこ大きい「儲からないシステム」になってしまうからです。

では、勝率50%でどうやって利益を出すか──。

勝ちと負けが同数だと、「コスト分だけ確実にマイナスじゃないか」と反論があるのですが、見込みが外れたときに損失を抑え、見込み通りの展開になったときに利益を伸ばす、いわゆる「損小利大(そんしょうりだい)」を目指すのです。

分割で仕掛ければ、「この動きは想定と違うようだ」と感じた場合に、出直すことを前提にいったん損切り、まだ予定の全玉を入れていないから損失が少ない、という“上手な撤退”が可能です。早めの決断なら、ヤラレの値幅も小さくてすむうえに、余分な時間を費やすことも避けられます。

「よし乗れた!」と感じたら計画通りに分割の仕掛けを進め、予定の全玉で利益を伸ばすよう努めます。見込み通りになった場合でも、必ずどこかで手仕舞いして区切りをつけなければなりませんが、利を伸ばすために一定の時間を費やすことはOKです。

こうした地味な対応が、トレードの王道です。

100通りの値動きパターンを想定して100通りの判断基準を用意しておく……こんな神がかった行動は不可能ですから、判断基準を絞り込み、その判断プロセスの精度を上げるよう努めながらも、現実のトレードではダマシを容認して“上手な撤退”を心がけるのです。

「損が少なければ資金を温存でき、取れるときに取れる」という、昔からプロが行っている取り組み方です。

システムトレードならば、こういった対応をルール化(数式化)しておくのです。

番組で紹介している中源線建玉法(ちゅうげんせんたてぎょくほう)でも、勝率は平均して5割を少し下回るくらいの水準です。ダマシによるヤラレが連続することもあります。銘柄や設定によっては精神的につらい状況がありますし、それほどのストレスがない場合でも「もっと損失機会を減らしたい」と感じたりします。しかし、そのための工夫をする前に、まずは「ダマシを容認する」ことが不可欠だと考えてください。

この点について考える材料として次項で、中源線による実際の強弱判断と、3分割の売買を紹介します。

8回ガマンのあと暴騰に乗れた?

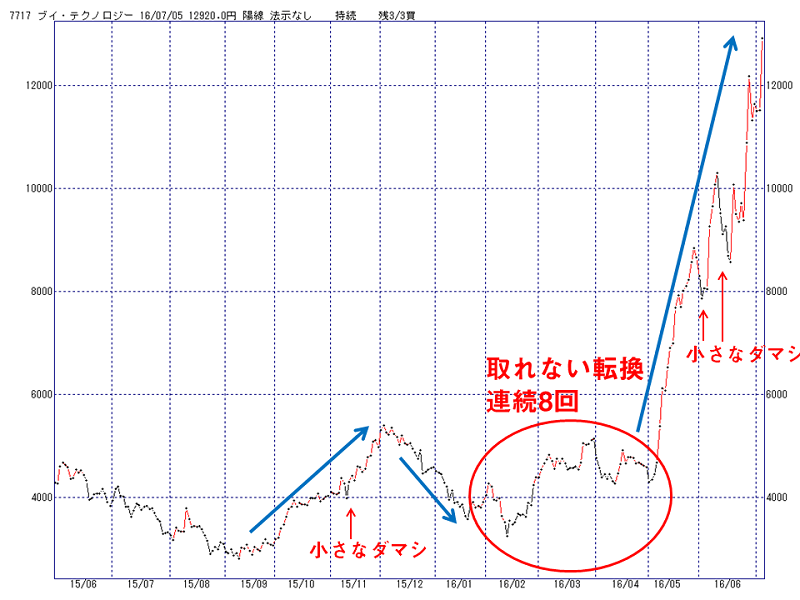

下に示すチャートは、7717ブイ・テクノロジーの中源線のチャートです。

(放送で示したのは6月10日までのチャートでしたが、下に示すのは7月5日までのチャートです)

日々の終値を結ぶシンプルな折れ線チャートで、赤い線が買い線(陽線)、黒い線が売り線(陰線)です。

赤い線のときに買いポジションを3分割で増減させ、黒い線のときには売りポジションを3分割で増減させるのが、中源線の規定です。

チャートの後半部分、今年の5月、一気に倍化する大暴騰をみせています。

トレンドの変化をシステマティックに判断するため、上がり始めてから陽転(赤に変わる)してドテン買うことになりますが、素早く反応しています。規定通りに売り買いしていたら、この突然の大暴騰に乗れたということです。

しかし、この大暴騰の直前で、期待外れな動きがありました。2016年1月後半の陽転以降、ダマシで損失、あるいはトントンくらいの転換が8回も続いたのです(赤い丸で囲んだ部分)。ヤラレの値幅は小さいうえに、3分割の効果で株数が少ない場面もあるので一応、「結果的にうまくいっている」「損小利大が実現している」と説明できるのですが、さすがに半年近く、8回も取れないケースが連続すると、実践している者としてはつらいでしょう。

こういったダマシの連続を回避できないか──。

数多くの対応が考えられますが、プレーンなものを示してみましょう。

ダマシが出やすい時期に休む

中源線は、トレンドの発生を検知しようとするロジックなので、中途半端な往来で機能しにくいのが欠点です。だから、方向感のない時期に合わせて心を静めるための休みを取ろうというのが最も古典的な発想です。しかし、「取れない動きが8回あった。次はトレンドが発生するだろう」などと予測できるはずがありません。ここが悩みどころなのです。

ダマシは容認、ただしデコボコを軽減する

銘柄数が少ないほど、ダマシが連続したときにつらいわけです。例えば1銘柄の場合、「数千もある個別株から1つだけを選んでいるのに……どうして、こんな目に遭わなければならないんだ」という気持ちになります。へたをすると、心が折れます。

解決策として、値動き傾向の異なる複数銘柄を同時にトレードする、という方法があります。一時的にバカ儲けすることはなくなりますが、1銘柄か2銘柄についてダマシが続いても、ほかの銘柄のパフォーマンスがカバーしてくれると期待できます。

ひたすら続けるという選択肢

前項で解説した7717ブイ・テクノロジーについて、もう少し考えてみます。

チャートの中央あたり、2015年9月から12月にかけての上げトレンドと、その直後の下げトレンドを見てください。直近の上げ幅が大きかったため、これらの上げ下げが小さく見えてしまいますが、上げが約2,000円幅、下げが約1,000円幅と、値幅も率もなかなか大きいのです。つまり、総じて「取れている」といえるのです。

この銘柄は、取れない転換が8回続いたあと大暴騰と、直近ではド派手な動きをしているので、人によって好き嫌いがハッキリしますが、長期間のバックテスト(検証)で十分なパフォーマンスを確認しています。また、年ごとの極端なデコボコもないため、研究対象と位置づけた「ユニバース」(現在、東証一部から99銘柄選定)のひとつなのです。

だから、ダマシを容認して「ひたすら売り買いし続ける」という方法は、十分に納得できる選択肢といえます。実際にやってみると、ダマシが2回か3回続いた場面で考え込んでしまうんですけどね。

損が少ないことが第一

「ダマシ」と「利食い」について考えるため、かなり派手な事例を挙げましたが、実際には、もっと地味な動きで、コツコツと利益が取れる銘柄が理想だといえます。

ダマシの損を避けることはできない、必要経費としての損は不可避なので、「取れるときに取る」と攻めるイメージを持つのは正しいことです。単に「トレードの醍醐味」というだけではありません。

しかし、派手な動きばかりを追い求めると、スリルを味わうこと自体が狙いになってしまい、「計画的な資産運用」という色彩がなくなってしまいます。

事例として紹介した7717ブイ・テクノロジーは現在、数カ月前の約3倍の水準にいます。さらなる大暴騰もあり得ますし、ここから一気に暴落、しかも中源線がその下げっ端を見事に捉える可能性もありますが、直近の暴騰を見て「何か仕掛けてやろう」と発想するのは、やはりキケンなのです。

自分の手法に合致したトレード対象を落ち着いて選び、それを自分の手法で乗りこなす──これが、負けないための鉄則だと心得てください。

規定された行動と裁量の追加

数式を用いて値動きを判断する──機械的売買法、あるいはシステムトレードと呼ばれる取り組み方です。

その場の気分で波を逃すことがない、その場の思いつきで損切りが遅れてしまうこともない、というのが長所です。しかし、固定的な数式を使うため、微妙な値運びの違いを区別することができません。どうしても、「最大公約数的」な対応になります。

そこで「裁量を加えて精度を上げよう」ということになるのですが、そもそも裁量だけでは対応しきれないから数式を用意してトレードに臨んでいるのです。あらためて裁量を加えることで、果たしてパフォーマンスが向上するのか──こういう疑問が出るのは当然です。

半面、次のような発想も成立しそうです。

「数式によって基準が明確になっているので、落ち着いて裁量を加えることが可能」

「そもそも、裁量そのものがダメなのではなく、実行力の弱さを補うために『裁量の感覚をルール化している』だけだ」

いずれにしても、「規定通りにやるだけ」というのは、たとえ自分で決めてルールであっても、その時々の“相場観”を前面に出さないということです。言い換えると「自分の意思を殺す」ことですから、非常につらい行為なのです。

感情を持つ生身の人間として、また、必要に応じて創造性を発揮するプレーヤーとして、“楽しみ”“ワクワク”の要素も残しておきたいものです。

それに、トレードルールをより良く改良していくのは人間の仕事で、それには感覚重視の創造性が要です。感情も意思も殺して淡々と売り買いするだけでいいのか、という議論があるのは当然なのです。

というわけで、今夜の生放送は、こんなタイトルでお送りします。

「トレードの楽しみと苦しみ ~具体的なルールを決めるコツ~」

お楽しみに!

その「第一部 解説」のみ、無料配布版があります。

1.印刷版(無料にて郵送)

2.電子版(PDF、eBookを無料ダウンロード)

【中源線シグナル配信とは?】

→ こちらのページにて、詳しくご覧ください。

【無料登録でシグナル配信トップページ閲覧】

なお、中源線研究会への登録(無料)だけで「シグナル配信トップページ」(日経225とTOPIXのシグナル&チャート、上場全銘柄の集計)を閲覧できます。

→ 中源線研究会登録(無料)

【中源線建玉法“実践”への道】

中源線を習得するための情報を、各種取りそろえています。

→ こちらのページにて、詳しくご覧ください。

研究部会報および中源線シグナル配信は、当局に届出の投資助言サービスです。契約にあたっては「契約締結前の書面」をよくお読みください。

6月13日放送のフォローアップ(3)

林 知之

中源線シグナル配信は全銘柄が対象

トレードをコントロールするために最も大切なものは何か──。予測の当たり外れを容認し、当たったときの対処と外れたときの対処を用意しておくことです。

マーケット・スクランブル6月13日の放送では、裁量における「ツナギ」など、人間の能力を活用した技法の意味を解きほぐし、中源線建玉法における3分割の価値を考えてみました。

そのフォローアップ(3)です。

映像は、「過去の放送」でご覧ください。

(第86回 中源線は“建玉法”だ! ~ポジション操作がトレードのキモ~)

確信ある自分流を求めて

6月の放送では、一般的な値動きへの対応として「ツナギ」の活用を紹介し、同じような効果を生む中源線の3分割売買を説明しました。その内容を振り返りながら、このフォローアップで、さらに詳しい解説を追加しています。

中源線は、値動きを数式的に判断して「売り」「買い」の明確な答えを出します。

しかし、一部の投資家が妄想するような、「自動的にドンドン利益が出る」シロモノではありません。そんなものは存在しないのです。世間には、誰でもラクして儲かると幻想を抱かせるような勧誘もみられますが、十分に注意してほしいと思います。

中源線は、「規定通りに売買すれば利益になる」という想定でルールを組んでいますが、実際の値動きの中、見込みが当たったり外れたりすることは避けられません。適切にトレードすると、当たりも外れもほぼ半々になるのが実際です。

そこで、当たったときの利益を大きく(数量が多い、値幅を取る)、外れたときの損を小さく(数量が少ない、値幅が小さい)という「損小利大」を狙います。これが王道です。中源線の規定も、この王道を進むシンプルなものです。

しかし実践する生身の人間は、「もう少し結果を向上させたい」と考えるものです。「もっと当てたい」という気持ちが前面に出すぎるとバランスの悪い“背伸び”になりますが、より精度を上げようという気持ちはエネルギーとして大切でしょう。

ということで、現実にシステムを利用する場合、裁量で個々のケースに対応したり、自分なりのルールを追加したり、あるいは銘柄の選定にこだわったりと、独自の対応を行うのが自然だといえます。

しかし、これがイバラの道、トレードする者にとって、ある意味、“永遠のテーマ”となる苦しい部分です。とはいえ、すべて与えられた情報通りに売り買いするには「自分の意思を殺す」必要があり、これまた極めて苦しい道が待っているのです。

いったい、どう考えるべきなのでしょうか……。

どんな分野のものでも、いかなる作業でも、ひとつの完成形を手本に「自分を型にはめる」段階からスタートします。

例えば、小さい子どもに箸を渡したら、決まって誤った持ち方をするでしょう。しかし、正しい持ち方をしないと苦労するのは明白なので、正しい「型」を教えます。

その基本の型を十分に理解したら、自分なりの微妙な応用ができるようになります。料理用の長い箸をはじめて持っても使える、韓国料理で金属の細い箸が出てきても使えるというように、いろいろな状況に対応するのに十分なほど、道具の使い方にたけた状態になるのです。

トレードでも同じで、適切な「型」をもった手法を手本として受け入れ、十分な実践経験を積むことで、自分なりの使い方を見出していくのが当然の流れです。

林投資研究所が中源線に力を入れ、関連する情報を充実させてきた理由は、中源線のシンプルなロジック(判断ルール)が、基本の型として優れている、多くの人に有効だと確信しているからです。

オモチャじゃない

中源線のルールおよび利用方法の説明は、書籍『中源線建玉法』に収められていますが、それを補足するように、現代風のガイド的な説明も積極的に行っています。それが、ルールのすべてを説明する終日セミナー、そのセミナーを再現するためにスタジオで撮り下ろしたDVDなどです。

そのほか、2015年4月には、全上場銘柄を対象に中源線による分析を行うシステム、「中源線シグナル配信」をスタートさせたのです。

この「中源線シグナル配信」で提供する情報を、ご覧に入れましょう。

中源線シグナル配信は、専用のサーバとWEBサイトで稼働しています。

そのトップページには、代表的な株価指数として、日経平均およびTOPIX(東証株価指数)の中源線チャートとシグナルを掲載しています。株価指数そのものを中源線で分析した結果ということですが、これは参考として載せているものと考えてください。現実に売り買いする対象は、やはり個別銘柄のほうが面白みがありますし、利を伸ばすチャンスが大きいと考えています。

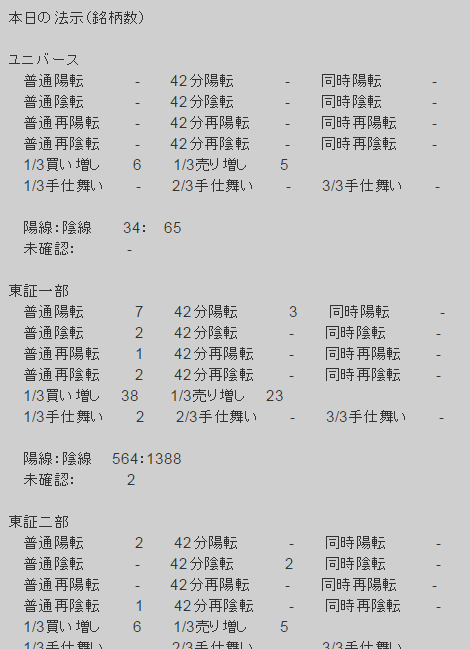

さて、同じくトップページには、個別銘柄の市場別集計があります。

個別株すべてについて、実用性を重視して最適化した値(パラメータ)で計算した中源線のシグナルを日々、更新していますが、それらを市場ごとに集計した数値がトップページにあるのです。

※トップページ閲覧は、「中源線研究会」への登録(無料)で閲覧できます。

登録は、こちらのページにてお願いします。

市場参加者なら誰でも、「特定の範囲」を対象にトレードします。

“守備範囲”がかなり広い人もいますが、何かしらの基準で一定の絞り込みをしているはずです。

この現実を踏まえれば、“安易に市場全体のすう勢を語る”なんて、単なる評論家のおしごとです。でも、市場全体が上昇基調、あるいは下落基調という「全体の傾向」に逆らわないほうが成功率が高いといえます。

そこで、このトップページにあるデータを、うまく利用できないだろうか、という発想が生まれます。

例えば、中源線の規定を軸にしながらも、裁量によって「休みを入れる」、つまり「裁量でシグナルを見送る」という利用方法が考えられます。この際、個別株一つ一つの判断を集計した値は、単なる平均値である株価指数の分析とは違い、実践的な意味を持つものとして利用の可能性があると認識しています。

中源線シグナル配信では、市場ごとに個別株のシグナルを確認することができますが、市場区分のひとつに「ユニバース」というものがあります。これは、林投資研究所が個別株のパラメータを決定するために、最長で31年間のデータを検証(バックテスト)した結果を踏まえ、十分なパフォーマンスと年ごとの安定性を兼ね備えていると判断した銘柄を、研究対象として別枠にしたものです。

2016年6月現在で99銘柄あり、すべて東証一部から選んでいます。

さて市場ごとの画面には、ユニバースに限らず、各種の条件で絞り込む機能があります。わかりにくいかもしれませんが、画面の左側はプルダウンメニューを表示した状態です。

デフォルト(初期状態)は「すべて表示」ですが、以下のような選択肢があります。

すべての法示

買い法示

売り法示

すべての転換

陽転のみ

陰転のみ

再陽転のみ

再陰転のみ

※法示=シグナル

ここで、あらためて伝えておきたいことがあります。

中源線シグナル配信のように情報をまとめてあると、意味もわからずに使うことができます。中源線のロジック(ルール)も理解しないまま、「当たれば儲かる」と安易にポジションを取ってしまうことも可能だということです。

でも、そんなオモチャを作ったつもりはありません。

中源線を十分に理解し、規定通りに行うか裁量を加えるか、どういった観点でトレード対象の銘柄を選ぶべきか──そういうマジメな使い方を想定しています。

手法というのは単なる「予測法」ではなく、「予測法に沿ったポジション操作」と「資金管理」の要素を持ち合わせた、ひとつの“流儀”です。実践者のこだわりを具体化した、価値判断の方法論です。

ですから、「中源線は面白そうだ」と感じたとしても、慎重な姿勢を維持したまま「自分に合うかどうか」を判定する気持ちを忘れないでください。

そのために、セミナー、学習DVDなどを取りそろえているのです。

→セミナーの詳しい説明

また、ロジックをすべて収録した書籍『中源線建玉法』(四部構成)の第一部は、無料配布版を用意しています。

→中源線「第一部 解説」無料ダウンロード

生身の人間ですから、最後は感情の問題が重要です。

「好き」か「嫌い」かを、素直に考えるプロセスは欠かせないでしょう。

次回のフォローアップ(4)では、先ほど触れた「裁量を追加する」ことについて、値動きの実例を示しながら詳しく解説します。

お楽しみに!

その「第一部 解説」のみ、無料配布版があります。

1.印刷版(無料にて郵送)

2.電子版(PDF、eBookを無料ダウンロード)

【中源線シグナル配信とは?】

→ こちらのページにて、詳しくご覧ください。

【無料登録でシグナル配信トップページ閲覧】

なお、中源線研究会への登録(無料)だけで「シグナル配信トップページ」(日経225とTOPIXのシグナル&チャート、上場全銘柄の集計)を閲覧できます。

→ 中源線研究会登録(無料)

【中源線建玉法“実践”への道】

中源線を習得するための情報を、各種取りそろえています。

→ こちらのページにて、詳しくご覧ください。

研究部会報および中源線シグナル配信は、当局に届出の投資助言サービスです。契約にあたっては「契約締結前の書面」をよくお読みください。

6月13日放送のフォローアップ(3)

6月13日放送のフォローアップ(2)

6月13日放送のフォローアップ(2)

林 知之

分割で“相場の波”を泳ぐテクニック

トレードをコントロールするために最も大切なものは何か──。予測の当たり外れを容認し、当たったときの対処と外れたときの対処を用意しておくことです。

マーケット・スクランブル6月13日の放送では、裁量における「ツナギ」など、人間の能力を活用した技法の意味を解きほぐし、中源線建玉法における3分割の価値を考えてみました。

そのフォローアップ(2)です。

映像は、「過去の放送」でご覧ください。

(第86回 中源線は“建玉法”だ! ~ポジション操作がトレードのキモ~)

予測不能だからこそ計画

トレードの決断は大切なカネの問題を左右することなのに、“なんとなく”行動を決めてしまうケースがみられます。

全く動きのない銘柄が突然、大暴騰する──。

こんなことが起こるのがマーケットですから、つい「これは大チャンスかもしれない」とばかりに手を出すケースがあり、人によってはそれがクセになっています。

「まずは手をつけ、ダメなら切る、良さそうなら増し玉してねばる」というのは、極めて適正な取り組み方ですが、「まずは手をつける」の基準が全く定まっていない場合は論外です。

わかりやすい例は、個人投資家がカラ売り銘柄を選ぶときの様子ではないでしょうか。

多くの人が、価格の上昇とともに材料が取りざたされた銘柄に注目し、「買おうかどうしようか」と検討します。こうして参戦者が増加することで、株価が上伸します。デイトレードが盛んになった現代では、ザラ場だけの上昇で終わってしまうこともあるのですが、数週間、数カ月といった期間の上げ相場が始まるときにも、こうした新規参入者がいるのが当然です。

しかし、このように「外部からの情報で新しい銘柄に目をつける人たち」は、同じように強い動きをみせている銘柄にカラ売りを仕掛けることもあるのです。

「非常に強い。しかし、下げたら早いだろう」という論理です。

本人にとっては、上昇の度合いや材料の評価などに判断の可否があるのでしょうが、冷静な第三者なら、どちらも「話題になっている銘柄をいじろうとしているだけ」とくくるほど、浮ついた取り組み方といえます。

銘柄を選別する手法がダメ、ということではありません。しかし、非情なカネの取り合いが演じられるマーケットで「勝とう」というのですから、事前に選んだ数少ない銘柄の中でタイミングを計るか、対象とする範囲が数十銘柄やそれ以上に広い場合は、相当に厳密な選定基準がない場合は、“なんでもアリ”の無手勝流です。

価格の変動は予測不能です。だからこそ、自分をコントロールするために、計画性をもってスキのない姿勢で臨むことが求められるのです。

あなたの都合は誰も聞いてくれない

では、「なんとなく手がけた」場合、実践者の内面はどのような状態になるでしょう。

たまたまつくったポジションが利益になることを願う……それだけです。

刻一刻と変わるマーケットを評価し直すことなどなく、「上がってくれ~」とか「もう下げてくれよ」とお祈りするだけの状態です。

トレードから離れた例を出しましょう。

貴重な休日を使い、以前から楽しみにしていた山登りに出かけたとします。

せっかくの余暇、せっかくの山登りですが、山の天候に逆らうことはできませんから、懸念材料があるだけで中断、あるいは計画の大幅な変更もやむを得ません。

命がかかっていることですからね。

トレードには、命の次に大切なカネがかかっています。

山の天候と同じように、相場に抗うことはできません。

祈ってもムダですし、どんなに頑張っても、個人投資家には状況を変える力などありません。ダメだと思ったらあきらめ、被害を最小限にとどめる努力をするだけです。ダメな勝負に時間やエネルギーを費やすことなく、とっとと撤退して次のチャンスを探すのが正解ということです。

こういう、落ち着いた考え方から生まれたのが、分割売買の技法です。

いくら考えても、相場の先行きをズバリ当てることは至難の業。「それならば、様子を見ながらポジションを増減させよう」ということです。

多くの人が「そんな方法があるの?」と驚くのですが、ビジネスに限らず日常生活にもある、ごく当たり前の対応です。

試食なしでまとめ買いなんて!

分割売買と同じ狙いをもつ、ふだんの行動について、例を挙げてみましょう。

- 車を買う前に試乗する

- 結婚を考えている相手とデートを重ねて交際する

- 新商品をアンテナショップに並べ、売れ行きなどをチェックする

- 料理で、調味料を少なめに入れ、最後に味を調える

- 宴会の幹事が、予約する前に一度、候補の店に行く

- ペンキ塗りで、目立たない場所を使って試し塗りする

どんな分野でも、どんな立場でも、「まずは試しにやってみる」というのが当然なのですから、ましてやトレードでは、積極的に取り入れるべき行動指針です。

分割で仕掛ける場合、初期段階のポジションを「試し玉」と呼びます。

例えば総量1万株の場合に、まずは千株買ってみる(売ってみる)のが試し玉です。

「よしいける!」と徐々に増やした場合、2回目以降、あるいはもう少し先からは、試し玉に対して「本玉(ほんぎょく)」といいます。

予定通り1万株になったとして、最初の千株だってポジションの一部で総量の1割を占めるのですが、あえて「試し」と分類することで、「ダメそうならば、とっとと切ってやり直す」という姿勢を確認しておくのです。

超短期のトレードは、どうしても単発的になりがちで、試し玉と本玉に分けて考えたり、のんびりと分割することは少ないでしょうが、本格的に資金を投入する前に実験売買を繰り返す、といった対応は考えつくでしょう。頭の中で考えただけで「それドン!」と大金を動かすなんて、ちょっと乱暴です。

常識的な慎重さを常識的なオトナとしての行動に落とし込めば、「試しにやってみる」という発想に至ります。これを恒常的に行うのが「試し玉」で、必然的に「分割売買」を実行することになるのです。

中源線はシンプルな3分割

売買の分割は、回数が多いと混乱しやすいでしょう。

やみくもに細かくして売り買いの回数を増やすだけでは、マーケットの変化と緊張の中で「いま何を基準に何を確認しているか」が不明瞭になってしまうからです。

中源線建玉法(ちゅうげんせんたてぎょくほう)では第一に、売りか買いか、つまり弱気で売り建てるか強気で買い建てるかを決めます。

そして、3回の等分割でポジションを「増減」させます。

トレンドが上向いた、つまり「買いに転じた」(陽転)と判断したら、1単位買います。この場合の1単位は、総建玉量の3分の1という意味で、1単位が千株ならば総建玉は3千株、1単位が5千株ならば総建玉は1万5千株になるわけです。とにかく、建玉の総量(計画による目いっぱいの数量)を3つに等分割した数量が、1回に売買する「1単位」なのです。

陽転したら、まずは予定数量の3分の1(1単位)だけ買います。

これが、「試し玉」にあたるもので、一定の条件を満たして「このトレンドはホンモノのようだ」と判断したら逆張りで増し玉するのが規定なのです。

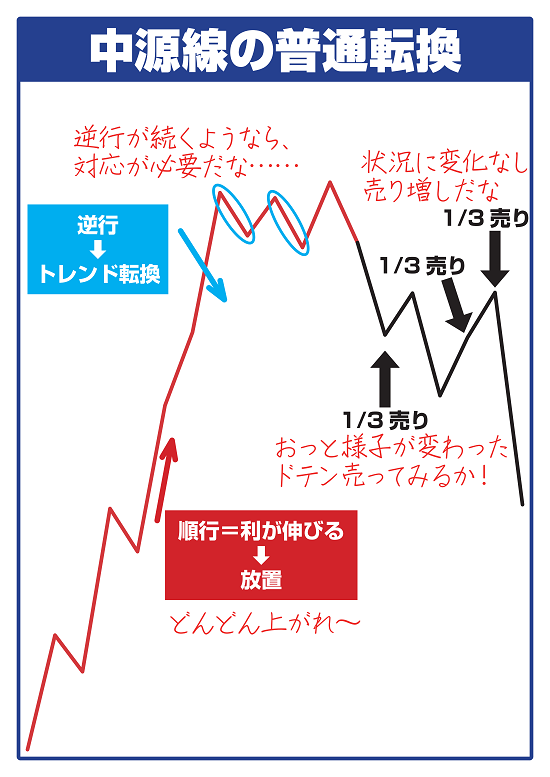

値動きのイメージ図を示しながら、中源線による3分割の雰囲気をご覧に入れます。

中源線では、情報量の多いローソク足をあえて避け、終値だけを線で結ぶ「折れ線チャート」を利用します。

左側から、時間の経過とともに追っていきましょう。

前半は、赤い線で上昇しています。

値動きをルール通りに判定し、「今は上向き」と判断したら、前日比がプラスでもマイナスでも、終値を赤い線で結びます。

想定どおり上方向の動き(前日比プラス)を「順行」と呼び、逆方向(前日比マイナス)の動きを「逆行」と呼びます。

価格の変化が「順行」に傾いていれば、陰陽の転換は起こりません。ポジションの増減はあっても、「買い」という判断が続くのです。「2割上昇したから利益確定」とか、「急激な上げだから勝ち逃げ」といった発想は、中源線にありません。このため、値幅が発生したときに大きく取れるのが長所です。

「取れるときには取る」という実践者の気持ちが、そのままルール化されているといっていいでしょう。

しかし、逆行の動きには注意します。

誰でも、買いポジションを持っている状態で上昇していたら「よしよし」と状況を見守るでしょうが、ガクンと下げたときには「対応が必要かな?」と注意を向けるはずです。

もちろん相場ですから、上げたり下げたりを繰り返します。順行だけが続くことなんてありません。でも、買って上昇したところでカクンと下げられれば、「この下げが続くようなら、このまま放置できないな」と思うでしょう。

この気持ちは、数々の経験から生まれるものです。逆行のあと再び順行すればひと安心、でも、また逆行、しかも少し大きめの逆行ならば「トレンドが変わってしまったかも……」となるでしょう。中源線はこれを、やはり単純なルールに落とし込んでいるのです。

まさに“相場を張る”感覚がある

「中源線」というなじみのない名称から、難しい判定を想像するかもしれませんが、先ほども述べたように、実践者が感じる素直な印象をシンプルなルールにしてあるだけです。

「トレンドが変わってしまったかも……」というケースを、シンプルな折れ線チャートのパターン分析で定義し、「状況が変化したのだから、ポジションを動かそう」と規定しているのです。

順行の動きでは利が伸びるので、基本的には放置です。

それに対して、逆行と逆行の組み合わせで「トレンド転換」と判断するのです。

図では、中央を過ぎたあたりで線が黒に変わっています。

中源線のルールに従って「陰転」と判断したわけです。

この線を見て、それまでの買いポジションをすべて手仕舞いすると同時に、ルール通りに1単位(総量の1/3)を新規売りするのです。

図に文字を入れた通り、「おっと様子が変わった。ドテン売ってみるか」という、実践者の“行動を起こしてみたい”気持ちをストレートにルール化しているわけです。

しかし、この1単位は試し玉です。

すぐに増し玉することはありません。

一定の条件がそろう、つまり「やはり下向きだな」と思える動きをルールとして定義し、そのあとで、やはり1/3ずつトレンドの方向にポジションを増やしていくのです。

図は、ルールに従って売り線(黒)に変わったあと、その通りに下がり始めた様子を示しています。ルールによって「下げトレンドだな」と思える動きを確認したあと、戻りをみて逆張りで増し玉している状況がわかります。

しかし、「はい、こういうふうに儲かるんですよ」というだけでは、現実を無視した都合のいい説明にしかなりません。現実では、陰転(赤から黒)のあと強張って、再び上伸し始めることもあります。

その場合は当然、あらためて「陽転」と判断しますし、陰転直後にスッと上に抜けた場合は、「再転換」と呼ぶ“ゆるめの基準”で再びドテンします。

その「再転換」の際に、3分割の効果が出ます。

ダマシに遭遇して損切りしますが、総量の3分の1にあたる1単位の損にとどまりますし、再転換の場合は1単位ではなく、いきなり2単位を仕掛けると規定されているのです。

このように、生身の人間が感じる不安を、単なる不安として残しておかず、「じゃあ、分割でポジションを動かそう」というルールに落とし込んだのが、中源線のルールです。しかも、3回のシンプルな分割なので、実践者の自然な感覚と合致した状態でポジション操作が進んでいきます。

次回のフォローアップ(3)では、林投資研究所が力を入れて開発した「中源線シグナル配信」の特長をご紹介します。中源線シグナル配信は、上場全銘柄を対象とした、中源線による分析結果の配信システムです。

お楽しみに!

その「第一部 解説」のみ、無料配布版があります。

1.印刷版(無料にて郵送)

2.電子版(PDF、eBookを無料ダウンロード)

→ こちらのページにて、詳しくご覧ください。

【無料登録でシグナル配信トップページ閲覧】

なお、中源線研究会への登録(無料)だけで「シグナル配信トップページ」(日経225とTOPIXのシグナル&チャート、上場全銘柄の集計)を閲覧できます。

→ 中源線研究会登録(無料)

【中源線建玉法“実践”への道】

中源線を習得するための情報を、各種取りそろえています。

→ こちらのページにて、詳しくご覧ください。

研究部会報および中源線シグナル配信は、当局に届出の投資助言サービスです。契約にあたっては「契約締結前の書面」をよくお読みください。