11月2日放送のフォローアップを、「週報」に掲載しました。

ヒラリーだったらサプライズ

~米大統領選の結果は、日本の株式相場に影響しない~

相場は“切った張った”である──。

こんな鉄火場のイメージがある一方で、小難しい理論や言葉を目にする機会も増えました。

「ESG投資」というのを、ご存じでしょうか?

・E=Environment(環境)

・S=Social(社会)

・G=Governance(ガバナンス)

企業活動は、環境に配慮し、人権問題を含めた社会的影響に気を配る義務がある、ということです。

最後のガバナンスは「企業統治」です。

株主に対する適切な情報開示だけでなく、高い意識で資本効率を考えなければならないわけです。

これらの要件を満たさない企業は成長性がないし、投資家の責任として資金を投じるべきではない、みたいな理屈です。

なるほど、そのとおり! と言いながら、「じゃあ、どうすればいいの?」ってところですよね。

銘柄を選定して年単位の上昇を考えるなら、こうした理論にも目を向けたいところですが、いちばんの懸念は、こうした言葉を使った解説で“煙にまかれる”ことです。

「ESG投資」と聞いて「はあ、そうですか」ではなく、「ちゃんと的を射た解説なの?」と考えるくらいの姿勢がほしいわけです。

「ESG投資のパフォーマンスに疑問」なんて情報もあります。

そもそも、各種の理論など関係なく「買うから上がる、上がるから買う」動きは、昔も今もたくさん見受けられます。

まとめると、こういうことです。

『情報弱者の側面を減らすべきだ』

『しかし、値動き対応の重要性は変わらない』

目新しい理論も、毛嫌いせずに触れてみることです。

個人投資家の守備範囲における“理論武装”です。

でも、心理を含めた「自分の対応」「自分の考え方」が、永遠に投資・トレードの軸です。

私のメールマガジンを、長きにわたって読んでいただき、ありがとうございました。

今後は、定期刊行物『研究部会報』を中心に、

YouTube動画やWEB読みもの(研究所WEBサイト)で情報を配信します。

動画編集はド初心者ながら、「見やすい」「わかりやすい」をテーマに勉強しています。ぜひ、YouTubeチャンネルへの登録をお願いします!

2020年10月1日、東証で起こったシステム障害により、「終日売買停止」という前代未聞の事態が発生しました。

「5年もの間、故障に際して自動でバックアップ機器に切り替わる機能がオフになっていた」

「障害時の取引再開ルールも整っていなかった」

東証のあり方は、全くなっていません。

でも、批判精神が前面に出てダメ出しばかりしていると、自分自身に対しても厳しく考えすぎてしまいます。

私も50代の後半、昨晩食べたものを思い出せないとか、右手にケータイを握りしめたまま「ケータイがない!」と焦ってキョロキョロするとか……最近は、「そんなものか」と考えるようにしています。

とはいえ、あまりにユルユルでは、これまた具合がわるい。

「損切りだけは遅れないゾ」とか、「口座の余裕資金がきゅうくつになることはない」、等々、ラクに実行できそうな範囲でプロっぽいことをやるべきです。

否定形のダメ出しではなく、自分を褒めちゃう肯定形です。

コロナ警戒下、ギスギスした“自粛警察”精神でお互い疲弊するか、ゆっくりと自分のことを考える好機と位置づけるか──。

こんな観点も、大切かもしれないと最近は考えています。

自分勝手だ、そりが合わない……他人の行動について「ルールが異なる」と捉えると、接し方や気の持ちようなど、解決の突破口が見えるかも!

視点を変えてみるのも手だと思います。

相場の先行きについて「正解さがし」は不正解──。

そもそも、「強い」とか「割安」といった言葉も、見る人の“基準”によって判断が異なるはずです。

短期的に下げたとき、それを「押し目」(買い場)と捉えるか、はたまた「下げはじめ」(売り場)と捉えるか……議論しても意味がありません。

自分の想定(予測)を固め、そのとおりにポジションを取る。

完全に「自分の世界」で進めていくしかありません。

いや、「他人の意見」が少しでも入ると、肝心なときに行動できなくなるのです。

仕事を含めた社会活動とはちがって他人とのつき合いはないので、正解探しをしないのが正解です。

マーケット価格、自分の予測、自分のポジション──この3つだけに目を向け、バリバリに「自分」を前面に出すのが最もバランスのよい状態をつくる方法でしょう。

ただ、「価格」だけは自分でコントロールできません。

「○○円で買いたい」といった発想は、“確固たる予測”なのか、“勝手な希望”なのか、いちいち厳重に確認することが必要です。

マーケット・スクランブル(新チャンネル)

タイトルだけ見ると「上から目線」ですが、うっかり生まれてしまう“誤った認識”を取り上げています。私たちが生身の人間であり、常識ある社会人であるがゆえの勘違いを、一緒に考えてみる内容です。

「押し目買い」そして「様子見」……プレーヤーとして正しく使っているか、“ユルさ”を生む隙はないか──番組を見て再チェックしてください。

新しいYouTubeチャンネル「マーケット・スクランブル」に、チャンネル登録をお願いします!

映像は、「過去の放送」でご覧ください。

(第188回 勝てない投資家の悪いクセ? ~押し目買いと様子見~)

私たちが知識のない商品を選ぶとき、テレビCMなどで耳になじんだブランドを手にする傾向があります。何度も見聞きすることで、なにも知らないのに、よい感情が起こるのです。

心理学で「ザイオンス効果」と呼ぶそうですが、誰にでも自覚があることでしょう。

相場用語や市況解説の用語も、はじめて聞いたときは意味もわからずキモチわるいだけですが、何度も目にして意味がわかってくると身近なものになります。そして、安心して使います。

相場についてブログを書いたりしていなくても、談義する相手がいなくても、私たち人間は“言葉”で考えるので、脳内で情報を評価・整理する際に、なじんだ言葉を器用に使うのです。

しかし、誤った使い方まで受け入れてしまったら?

あるいは、誤りでなくても「自分の立場や考え方に合わない使い方」をしてしまったら?

プレーヤーとして進むべき道から、気づかないうちに外れてしまいます。

たったひとつの言葉が、大切なカネを扱う行動をゆがめてしまう可能性があるのです。

言葉が思考をつくり、思考が行動をコントロールします。

そして、その行動が、「損益」という重要な結果を左右するのです。

多くの投資家が扱いに注意すべき代表的な言葉は、「様子見」でしょう。

市況解説では、マーケットに目立つ動きがないときに「様子見」という言葉を使います。

資産運用も、そのための値動き観察も継続的に行うものなのに、「1日だけを切り取ってドラマを語ろう」とするので、「様子見気分が強く○○」なんて言葉でお茶をにごすのです。

記事を書くうえで「ワクワクするようなネタがころがっていません」という意味の独り言と認識したほうがよさそうですね。

それなのに、うっかりと「様子見」という言葉を受け入れ、自らも利用してしまいます。

上がると思って買ったら動きがさえない。

「ポジションを減らすべき状況かもしれない」と感じている。

でも、実行した瞬間に負けが確定する・・・

こんな状況で「とりあえず先送り」とばかり、「うん、ここは様子見だ」なんて言ってしまいます。

ちょっと待った!

「様子見」というのは、ポジションがない状態(少なくとも、極めて少ない状態)で「ポジションを追加しない」と考えている状態のはずです。ポジションに不安がある状態で使ったら、“逃避”ですよね。

10月12日の放送で取り上げた“注意すべき表現”はもうひとつ、「押し目」です。

短期的に下げた相場を「押し目」と呼び、「押し目買いが入った」などと表現しますが、押し目という相場用語の意味を考えたら、非常におかしいことなのです。

押し目とは、「上げトレンドにおける一時的な下げ」です。

ということは、「現在は上げトレンドである」(上昇は今後もつづく)という見通しがないと、そもそも出てこない表現のはず。

だから、万人向けの相場解説で「この下げは押し目です」なんて、書けるはずがないのです。「株価変動は常に上向き」という強引な前提を押しつけている、ってことですか?

肌感覚の意見として「押し目買い狙いで買った個人投資家が多かった」くらいのコメントは成立しますが、売買を禁止されている大手メディアの経済記者がそんなことを言えるはずはありません。

今回は、「様子見」「押し目」の2つの言葉を紹介しましたが、多くの情報に、そして多くの言葉に落とし穴が潜んでいます。

誰が、誰をターゲットに、どんな狙いで情報発信しているか──こう考えて整理してやると、いろいろな発見があります。この手の情報処理は、金融マーケットに携わるうえで重要です。

適切に「押し目買い」と思っているケースを考えてみましょう。

つまり、「現在、上昇トレンドである」「押した場面で買いたい、いや買うべきだ。それが自分の戦略に合致した行動だ」と確信している状況です。

では、どれだけの値幅で押したら、どれくらいの数量を買うのでしょうか。

このように行動を詰めて考えていくと、意外とボンヤリ、ユルい部分があることに気づくケースが多いと思います。

番組でのコメントを、ここでも紹介します。

宝HD(2531)の中源線チャートをご覧ください。

※中源線なので、赤が買い線、黒が売り線です。

それぞれ、3分割(等分割)でポジションを増やすルールです。

直近9月の買い線(赤)をご覧ください。

上にスッと抜けるタイミングで陽転しています。いい感じですね。

でも、そのままスルスルッと上伸したため、3分割の2回目と3回目(増し玉)を入れる前に水準が上がってしまいました。こうして、丁寧な3分割が建て値を不利にするケースもあるのですが、「上昇トレンドだ」と考える“確度”はルール上、高まっている状況です。だから、ルールどおりに「押したら買い」を淡々と実行します。

一般的に、意外とはやく上昇した場合、「スタート地点の水準まで押してほしい」と考えがちです。でも、それはチャートのタテ方向しか見ない感覚ですし、交渉の余地ゼロのマーケットに自分の都合を聞いてほしいという勝手な思いです。

・グイグイッと強い動きこそ乗りたい(ポジションを増やしたい)

→タイミングのはかり方だけが問題

・あらためて1,000円近くまで下げてくるようなら、逆に買いたくない

第三者として見ていたら、上記のように考えることができますが、渦中にいるとそうはいきません。そして、「押し目買い」と言いながら買えない……買えない銘柄ほど上がる、という相場の皮肉に遭遇するのです。

中源線は売買のルールが明確です。しかも、シンプルで理解しやすいので、納得して実行しやすいと断言できます。

シンプルで理解しやすい、納得できる──ひいては、「裁量を加えやすい」ということです。

前項で宝HDの買い増しを例に、「強い動きこそ乗りたい」という感覚を示しました。しかし、追いかけて増し玉(買い増し)したあと状況が変わって陰転したら……高い水準の増し玉が損失額を膨らませる結果となります。

宝HDは私自身も売買しています。

今回の増し玉は、シグナルどおりに実行しました。

中源線のルールを理解したうえで、「下げて陰転したら仕方がない」と考えて納得ずくの買い増しをしたのです。

でも、こんなパターンにおいて、「増し玉を見送る」という裁量があり得ます。

「建て値を大きく不利にしない」ことを重視する発想ですね。

この逆が、「勢いがある銘柄こそ魅力的。タイミングをはかって乗るべし!」という考え方です。

どちらが正解かなんて誰にも言えません。確固たる判断と確固たる行動が、トレードにおいて最も重要な要素です。

フォローアップ第2回は、中源線のルールを別の観点から再認識する内容です。お楽しみに!

※番組フォローアップ(2)は、「中源線シグナル配信」(対象:全上場銘柄)の会員限定のブログに公開し、同時に会員限定でメール配信も行います。

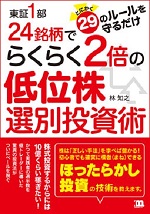

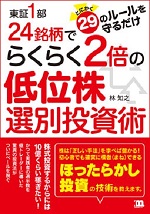

東証1部24銘柄で

東証1部24銘柄で※「研究部会報」および「中源線シグナル配信」は、林投資研究所が行っている投資助言サービスです。契約にあたっては、林投資研究所が交付する「契約締結前の書面」をよくお読みください。

新生マーケット・スクランブルでは、番組1回の尺を短くしました。

気軽かつ手軽に見てもらうための工夫です。

約15分の動画を、月に2回公開します。

(そのほかにも番組を作って上げていきます。お楽しみに!)

テストを兼ねて収録した第1回(9/28)と第2回(10/5)、2週連続の「超」相場解説!

新しいチャンネルでお送りしました。

新しい「マーケット・スクランブル」、チャンネル登録お願いします!

トランプ米大統領がコロナ感染で入院──不安がまん延して株価が下げた、という解説でしたが、休み明けには退院して元気いっぱいとのこと。

10月5日夜の番組でもコメントしましたが、あれだけ多くの人と毎日接している人が罹患(りかん)しないほうが不思議です。ショッキングなニュース、驚きの事態ではなかったと思うのです。

メディアの解説について、「テキトーなことを言ってるだけ」なんて私が発言しました。そのコメントそのものがテキトーじゃないか、ってツッコミもありそうですが、上がっても下がっても、あるいは動きがなくても、「背景には、こんな理由があるんです」と読者を納得させるのがメディアのシゴト。プレーヤーにとって雑音となるようなことまで、取って付けたように解説するしかないのです。

だから、「真剣に耳を傾けるべきではない」と言いたいのです。

こんな強材料がある、しかしこういった悪材料もある……

週足を見ると底堅いようだが、日足で見ると……

情報を増やせば増やすほど混乱します。

売るか売らないか、買うか買わないか──誰にも未来が読めない状況下、きちんと決断するためには、限定的な情報を常に同じように分析するのが唯一の方法です。

この原稿を書いている10月7日、会員の専業トレーダーが来訪しました。

その人は、専業になって以降、生活など全般がストイックになったそうですが、「とにかくニュースを見なくなった」と言っていました。判断がブレるから、情報を集めていたらトレードそのものが成立しないのでしょう。

1時間ほど話すなか、「技術とはなにか」なんて話題にもなったのですが、スポーツのように肉体を使う要素はないので、「なにを、どう考えるか」ということに尽きます。私は、「いつも同じ基準で判断すること」「その判断をもとに淡々と行動する力」だと考えます。

つまり、内面の情報処理がスムーズかつ安定していることが、スポーツで同じ動きを再現することにあたるという捉え方です。少なくとも、情報を集めて推理ゲームを展開することではないはずです。

9月28日と10月5日は、過去の番組で定番となった「定点観測」だけを切り離してお届けしました。今後も、このパターンで番組を進めていきます。

したがって、テーマ別の番組は毎月、2週目に公開します。

さて、「定点観測」では伝わりにくいかも……そんな発想から「『超』相場解説!」なんてネーミングにしたのですが、

・同じ銘柄を

・同じ観点で

・継続して見ていく

ということです。

お遊び的に情報を集めていると、今回はこの銘柄、次はこの銘柄と食い散らかす行動になってしまいます。もちろん、判断基準もバラバラ。おふざけが好きな野球少年が、「次は消える魔球を投げる!」なんて言うのと同じです。

番組では、私と大橋さんが好き勝手なことを気楽にしゃべっていますが、同じ銘柄群を、同じ中源線で見ている点に、いっさいブレはありません。

あなたも、継続して観察する銘柄を必ず用意してください。

例えば超短期の手法では、銘柄を目まぐるしく入れ替えて守備範囲はかなり広い、というのが当たり前だったりするかもしれませんが、それをブレることなく実行するためには、一定の個別銘柄群を常に見ていることが有効です。

場合によっては、それらの銘柄に少量の“試し玉”があってもいいでしょう。例えば、「7銘柄だけ、いつも100株買っている」状態をキープするとか。実際、そんなことをやっているトレーダーもいます。

わずかでも実際のポジションを持っていると、ホンモノの「臨場感」が生まれます。

これまでは30分の生放送でした。

それを、約15分の番組2本に分けたのは、前述したように“視聴しやすく”するためです。

私もYouTubeで動画視聴を楽しみますが、やはり尺の長い動画には抵抗があったりします。忙しい現代人に合わせて短くしたことを評価してもらえたら幸いです。

新スタジオに新機材……クオリティは高くなりましたが、示したチャートの画をもっと見やすくできないか、といった課題もあります。スタッフ全員でチェックしながら試行錯誤していくので、見守ってください。

新生マーケット・スクランブルは、新しいYouTubeチャンネルでお送りしています。

ぜひぜひ! チャンネル登録で応援よろしくお願いします。

さらに短い番組もあります。

林投資研究所YouTubeチャンネルでは、「5分で学べる株式投資・トレードの基礎(プロの思考)」と題して、私が数分間でお送りする番組を作り始めました。

例えば駅のホームで電車を待っている間にサッと見るなど、手軽に利用してもらいたいと思うからです。

このような短時間の学習、というか、有益な知識・情報をゲットする環境を、「マイクロラーニング」と呼びます。前から概念はあったはずですが、最近になって、短い時間でチェックできる動画やWEBサイトの情報が増えていますね。

こちらのチャンネルにも、ぜひ登録してください。

お待ちしています。

次回放送は10月12日(月)夜8時。

「勝てない投資家の悪いクセ? ~様子見と押し目買い~」をお送りします。

「様子見だ」「ここは押し目買いだ」……市況解説で目にしたり、自らつぶやくこともある言葉ですが、私たちがなにを伝えたいのか──番組をお楽しみに!

東証1部24銘柄で

東証1部24銘柄で※「研究部会報」および「中源線シグナル配信」は、林投資研究所が行っている投資助言サービスです。契約にあたっては、林投資研究所が交付する「契約締結前の書面」をよくお読みください。

何かをはじめるとき、「とりあえずやってみる」人と、「かたちから入る」人がいます。

「即行動派」と「慎重準備派」という感じですが、相場・株式投資では両方のイメージを意識するべきです。

・やってみる(値動きの体感)

・かたちを整える(知識を得て臨む)

株価の動きは、思ったよりも激しいものです。

また、いくら理屈で考えても納得できないケースばかりです。

だから、「とにかくやってみる」ことが大切です。

資金のない若者が「買い物のポイントで投資を体験する」なんて現代風の選択肢も、わるくないと思うのです。

しかし、理屈で片づかない部分が多いからこそ、一定の理論武装も必要でしょう。

最初は少額でも、最終的には一定額を市場に投じるのですから、体験と体感だけでは方向が定まりません。

スポーツのように肉体的要素を求められないうえに、「大切なカネのことだ」と意識するため、感覚と理論のバランスがわるくなったり、両者が頭の中でごちゃ混ぜになるのがふつうです。

だから、別々に考える時間だけでなく、両者のつながりを丁寧に考えることが必要なのです。

練習の段階で雑だと、本格始動後も雑になってしまいます。

私は、YouTube動画を拡充していくことについて、「こうしたい」とか「これじゃダメかな」などと“かたち”にこだわりすぎて行動できませんでした。

でも、以前から考えていた企画、「数分で気楽に学べるプロの思考・知恵」というテーマを、やっとスタートさせました。

初心者も意識していますが、土台となる知識や認識、情報の捉え方がテーマなので、

経験豊富な投資家にも役立つヒントが満載、と自負しています。

『分足、日足、月足……「足」には2つの意味がある』(3分48秒)