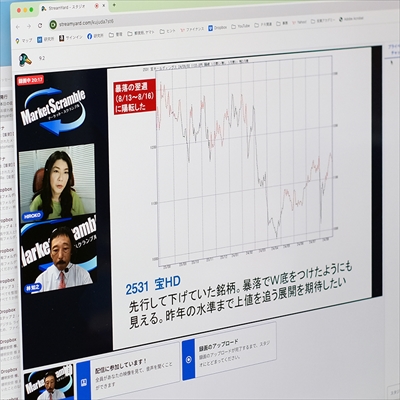

10月7日の放送「新政権は新潮流を生み出せるか~石破内閣の評価を占う8銘柄」のフォローアップを公開しました。

※どなたでも、無料登録だけで閲覧できます。

急落から約1カ月、もう落ち着いたという意見もあるが、決して慌てる必要もない。

あらためて、急落直後、そのあとの値動きと、現実の売買戦略を考えてみましょう。

映像は、YouTubeチャンネル「マーケット・スクランブル」でご覧ください。

円高でも買われる日本株~ここから狙いたい8銘柄

まずは、売買・トレードの原則論を述べました。

どんなときでも、「自分が想定していたとおりに売買する」ことがゼッタイです。

数字や数式で決めていたことでも、裁量売買のイメージで決めていたことでも、そのとおりにポジションを取らなければいけません。

直前で変更したら……臨機応変の域を出て、要するに「なんでもあり」になってしまいます。自分自身の手で、自分の売買をユルユルにしてしまうのです。

もしも実行(仕掛け)の直前で「大幅な変更が必要だ」と感じたら、どうするか──ポジションを取らず、戦略の見直しを行うしかありません。

売買・トレードは、ひとりですべてを行います。

プレーヤーである自分のほか、プレーヤーをチェックしたり励ますコーチ、全体の流れを確認する監督、等々、自分だけで数役をこなす器用な行動を求められます。意外と難しいことを、私たち個人投資家はやっているのです。

そのなかで、ちょっとでもユルいことを許したら、全体がユルユルになるのは必然。感じるまま、自由闊達(かったつ)に行動する部分は大切ですが、「枠」そのものをユルくしたら壊れてしまうのです。

今回の急落は、想定できたでしょうか?

もちろん、常に強気と弱気がいます。

真剣に買う人と、確信をもって売る人がいるから、値段がついているのです。

だから、「やっぱり下げた」と思っているマーケット参加者はいます。

でも、これほどの急落、幅広い銘柄が売られる状況を予見した人はいないでしょう。

値動きの流れから、「こうした急落があり得る」と可能性を考えることはできたでしょう。

でも、その可能性を重視してポジションを動かす戦略が、現実的でしょうか?

そのとおりに売買して、安定した利益が出ると計算できるのでしょうか?

急落後の解説(単なる後講釈)で、「事前にわかっていたかも」と感じるだけです。

だから、「下げた!」「リバウンド狙いで買うか」と、急落で思いついた戦略を実行したら、前項で述べたようなユルユルな状況をつくり出してしまいます。

ましてや、急落で悪化したポジションを「救済しよう」と、その悪化したポジションを維持したまま新しいポジションをつくるなんて、やぶれかぶれの一手としかいえません。

8月のフォローアップでも述べた観点ですが、大切なことなので繰り返しました。

「行動の範囲を決める」という発想がない人は早い段階で大ケガをしてマーケットから退場、その発想が薄い人も、どこかで大ケガをするのです。

中源線による個別銘柄の判断では、急落の前にけっこうな数の銘柄が陰転していた、と8月の放送やフォローアップでも報告しました。

やはり、数式による判定、機械的な判断に大きな価値があると再認識できました。

では、このあと目先の相場については、どうでしょうか?

急落からグッと戻った銘柄が多いのですが、そのまま落ち着いてくれて「あの下げはなんだったの?」とつぶやくような状況ならいいのですが、乱高下したら、価値ある数式だってうまく機能してくれないでしょう。

極端な値動きを想定していたら、ふだん利益を出すことができません。

中源線の転換も、基本の「普通転換」は、「下げ止まってピクついて初動」とか「上げ止まってモタモタして少し下げかける」といった変化によって判断しています。多くの実践者が納得できるような、“平時におけるトレンド転換”です。

中源線は、ルールが極めてシンプルです。

発展形として、さまざまな数式を追加していくアレンジだって考えられますが、ルールがシンプルなので「感覚的に捉えることが可能」という点が、中源線の大きな特長です。

「ダマシが出やすい状況だ」と判断するのもラクだし、その判断をもとに裁量を加えることも容易なのです。

だから、ただ中源線のシグナルどおりに売買して「儲かった」「損した」と一喜一憂するのではなく、「売買の判断とは、どうあるべきか」という本質に、自然と目が向くのです。時間の経過とともに見識が深まり、技術が向上していくことが期待できるのです。

今回の急落を演じたのは、主にプログラム売買だと思います。

もちろん、個人の狼狽売りで突っ込みが発生した事例もあるでしょうが、“売りが売りを呼ぶ”極端な下げは、プログラム売買が主導したはずです。

あそこまで売りたたいて、果たして利益が出たのか……。

詳しいことはわかりませんが、そんなことまで考えてしまいます。

不本意な結果だったなら当然、プログラムの見直しをするでしょう。

生身の人間の考察をもとに、人間の手によって。

でも、私たちは、自分の大切なカネを動かしています。

不本意な結果が出る前に、自分の手で見直しをしたいのです。

だから、数式が有効といっても、複雑な構造で“ブラックボックス”的なものをつくり上げてしまったら、ツールとして問題あり、ということです。

つい何かに頼りたくなるのですが、いわゆる“打ち出の小槌”は存在しません。

現実的な範囲、自分がコントロールできる部分で工夫して、結果を求めるのが王道です。

とにかく、極端な下げをみせた株式市場。

なにが起きたか、どう捉えるべきか──観点は多岐にわたりますが、個人投資家が最優先で目を向けるべきポイントをさぐってみようと思います。

映像は、YouTubeチャンネル「マーケット・スクランブル」でご覧ください。

暴走&迷走する日本株~狙う株・見切る株8銘柄

今回の急落は、いくつもの要因が重なったと考えられます。

でも、そもそも相場の変動について、よほど明確なファンダメンタル要因でも存在しないかぎり、「なぜ下がったか」を考えることに意味はないでしょう。

「急落を事前に読むことができる」というなら、戻ることのできない過去に目を向けることも有効ですが、私は興味をもたないよう努めています。

想定外のことがあり得る、いや、想定外のことばかり起きるマーケットで、どうやったら、なんとか上手に立ち回って好結果を出すことができるか──この一点だけが、実践者の課題だと確信しているからです。

さて、そんな私が今回の下げについて「覚えておこう」と思うのは、以下の事柄です。

ちなみに、極端な下げでしたが、リーマンショックのように金融システムに亀裂が入ったわけではありません。世界的に株価が上昇していく基本的な環境に、変化はないと思われます。

そのなかで、日本株の割安感は変わりません。

いや、今回の下げで、割安感が増したのです。

日本企業は、長いデフレのなかで踏ん張り、資本を積み上げてきました。

ただ、一部に富が蓄積されただけで、それが動かないことが経済の問題でした。

ところが、蓄積された資本が使われる(投資に回る)段階に、差しかかっている状況だと思うのです。

驚くような変動があったのですが、自らの判断と行動で利益を上げようとするプレーヤーとしては、驚いているだけではいけません。驚いた次の瞬間、近未来にある儲けのチャンスを想像するのがシゴトです。

1秒前に戻れないのが相場──だから、過去をほじくり返しても意味がないのですが、今回の売られ方がいかにも極端だったことは間違いありません。

地味な値位置にいる割安感たっぷりの銘柄、配当利回りが相当に高い銘柄なども、グシャッと一緒に売られました。こんな売り方は、生身の人間にはできません。

俗にいう「機械」、コンピュータプログラムによるファンドの売買が、下げを加速させたのだと考えられます。

「なんで、そんなものがあるのか」と思いますし、「各国の取引所や金融当局に規制を求めるべき」といった意見も出るでしょう。でも、それはそれとして、私たちプレーヤーが第一に考えるべきは、「そんなマーケットで、どう行動するか」です。

そもそも、解説できない動きをみせるのが金融マーケットという場です。

説明できない水準まで売られる場面もあれば、買っている銘柄が、みんなが首をかしげる水準まで上昇することだってあるのです。

突発的な下落に対して、当然のように、「今回の下げ止まりはどこか」と考えます。

個々の銘柄であったり、株価指数であったりするのですが、同じように予測を立てるプレーヤーが全員、同じ状況ではありません。

ムチャな売買をしていた結果、今回の下げでボロ負けが確定した人たちもいるでしょう。負けが確定しているなか、少しでも損が少ないよう祈りながら、「もしかしたら短期で全値戻し」なんて気持ちかもしれません。厳しいでしょうね。そうならないために、ゆとりを残しておくべきなのです。

さて、ゆとりがあり、「あれっ、これは異変かな」と少ないポジションをサッと切ってしまった人は、想定内のヤラレでしょう。このタイミングで損切りは意外な結果としても、損の金額は、相場という行為のなかで想定する範囲にとどまったはずです。

そんな人も、目先について予測します。

「どこで下げ止まるか」「一気に値を戻す銘柄があるか」等々。

でも、落ち着いていて賢明ならば、そんなカジュアルな予測をしながらも、手は出しません。

「自分の守備範囲」を守っているからです。

「守備範囲」という発想がない人ほど、厳しいヤラれ方をして、さらには、それを一気に取り戻そうとしてポジションを増やしたりします。悪循環しか待っていないでしょう。

こういった荒れ場では、とにかく手を引くのが基本です。

ポジションがゼロでも、思いつきで仕掛けるべきではありません。

ただ、こうした急落を待っていたのなら、積極的に出動が正解です。

それが、その人にとっての守備範囲だからです。

でも、急落待ちの戦略を実現するなら、ふだんはほとんど出番がありません。

今回の下げ局面で、中源線はどう働いたのか──。

6月下旬から7月中旬まで、旧東証一部銘柄を個別に分析した結果の買い線銘柄数は、1,200を超えていました。それが、8月2日には334、翌5日にはわずか105銘柄になってしまったのです(「中源線シグナル配信」の設定)。

見たこともない売られ方でした。

中源線が個々の銘柄を判断した結果、それなりの数の銘柄が事前に陰転していたのですが、急落を想定していたわけではありません。こんな急落は、誰にも予見できません。中源線も、動きについていくことを主としているだけです。

でも、中源線どおりの売買ならば、今回の急落による損失は見事に回避できていました。優秀さが証明されたと思います。

8月5日は歴史に残るような下落をみせましたが、ユニバース88銘柄(林投資研究所が選定した、パフォーマンス良好な銘柄群)のうち、半分の44銘柄に買い手仕舞いの法示が出たのです。

それこそ、こんな荒れ場を、中源線は想定していません。

だから、この先ドタバタと動いたら、全く手が合わない可能性もあります。

でも、ジワジワと弱含みになる場面で陰転する銘柄が多数あり、急落を見事に回避したのは事実です。

それに、適切な値動き観察で“変化についていく”姿勢が核なので、ヤラレがどんどん膨らんでいくことがないのです。今回のような急落では、多くの個人投資家が「ボロ負け確定」です。大幅に資金が減ったあと、原点に戻すだけでも気の遠くなるような道のりです。

守備範囲を守る、あれこれやろうとせずに狭い範囲に徹することの重要性を、今回の急落でも再認識できました。

中源線は、数式で判断します。

この部分に対する“好き嫌い”はあるでしょうが、「ひとつの観点に徹する」「守備範囲を守る」という、ほとんどの個人投資家が実行できない土台の部分を体験、体感するには、最高のツールかもしれません。いちどお試しあれ。

2020年12月新刊

株価指数は横ばいから強含みへ。市場全体が底堅いことを示しています。しかし、実際にポジションを取ると、思ったようにいかない……今回は、利益を出すための技術、ポジション操作のコツを考えてみましょう。

映像は、YouTubeチャンネル「マーケット・スクランブル」でご覧ください。

TOPIX年初来高値を更新~次の主役を占う8銘柄

今年は年初から3月まで、日経平均がとても大きく上昇しました。

そのせいか、大きな下げを警戒する声が消えません。

でも私は、弱気になれないのです。

個別銘柄を見ていて、過熱感が全くないと思うからです。

こうした相場観は、番組でも紹介しているとおりです。

ただ、私だけが未来を見てきたわけではありません。

誰もが同じ条件、過去のデータしかない状況で未来を考えています。

それに、4月、5月と一定の下げをみせた銘柄だって少なくありません。

そういった値動きを取りにいく、あるいは気にしてポジションを動かしている人もいます。

私が述べる「相場の環境はわるくない」という意見に同調しても、ポジションは慎重に少なめ、「どっちでもこい」の構えを維持する人もいます。

正反対に、「下げがあるのではないか」と考えている人もいます。

なにが正しいか?

そんな観点で語ったり、論争しても意味はありません。

誰も、未来を見ていないからです。

自分なりの基準、その基準をベースとした見通し、見通しどおりのポジション、いずれにしても値動きに対応してポジションを動かすそなえ──これらが一本、筋が通ったかたちでコントロールされているか否かが問題です。

さて、番組の後半で紹介した8銘柄は、買い目線で選んだものです。

「買いを狙うなら」という条件だけでなく、「例えば」ということです。

だから、銘柄情報そのものにフォーカスするのではなく、「そんな見方もあるんだね」と参考にしてほしいのです。

私が少しでも未来のことを知っているのなら、「どこに秘密の答えがあるの?」とか「どれが未来を示すヒントなんだろう?」という発想で“宝探し”をしてくれればいいのですが、そういうことではありませんから。

特に注目してほしいのは、いつも「値動きの特性」で銘柄をカテゴライズしている点です。

日柄が経過して状況が変わってしまうこともありますが、現時点で、「こんな値動きをしているから、これくらいのタイミングで上昇するかも」なんて見通しを立てているのです。「その見方はちょっと……」と同意できない場合もあるでしょうが、いずれにしても、戦略を考えるひとつの例です。

番組で示しているのは、売買戦略のひとつの事例です。

確固たる基準で値動きを判断しています。

そして、確固たる基準で予測を立てています。

早い話が、「自分勝手」なシナリオをつくっているのです。

例えばですが……あそこに座っている彼女にオレが声をかける、すると彼女は照れながら首をたてに振る、そしてオレたち2人は……みたいなものと全く同じです。だって株の場合、最後は確信をもって買うのですが、売買の相手がいるから買うことができるのです。相手は、真剣に考えた結果として売りを決断、実行した人なのです。

どっちが正解かなんて、考えることに意味はありません。

買ってみて、少し日柄が経過した時点で、その見通しが正しいようならポジション維持、または買い増しですね。少しちがうかな、と思えば買い進まずに抑えます。完全に見込み違いかも、と思ったら切ります。そんなふうに、“相場様”に合わせることだけが、私たち実践者のシゴトです。

しかし、状況の変化にビシッと対応するために、とても自分勝手なシナリオを固めるのです。

「どうなんだろう」「みんなは、どう思っているの?」なんて気持ちだと、確固たる予測を立てることはできず、次の行動を決めることもできなくなってしまうのです。

ビシッとシナリオを固める、といっても、どうしたって100%ビシッと決めるのは難しいでしょう。「こんなふうになって、このあたりで上昇して……」みたいに、ぼんやりしているというか、あいまいな感じになるのが当然です。

それはそれで、とても自然なことだと思います。

そして、感性とか感覚で対応していく──それでいいのだと私は考えます。

すべてを数式化するのは、困難だからです。

ただ、感性や感覚はブレが生じます。

小さいブレではなく、どうにもならないレベルのブレが起こり得るのです。

土台となるもの、頼りになるものは、やはり数字です。

といっても、値動きを数式で判断するのではなく、資金量に応じて決めた株数や、大まかでいいので「動く」と予測したタイミングなどを明確にしておくことです。

さて、番組で紹介している中源線は、値動きを数式で判断して機械的に売買を決めるものですが、そのルールが極めて単純で、人間の感性や感覚で捉えることが可能なのが特長です。

このあたりが、実践者に愛される理由なのでしょう。

基本のルールを守り通すのもよし、感覚的につかんだルールに感性を加えてアレンジするもよし、という部分が、それなりにこだわりをもった経験者を納得させているのだと思います。

相場の張り方を考えていくと、本当におもしろいですね。

2020年12月新刊

日経平均は横ばいで推移しています。

それを見て「動きがない」「様子見気分」……もっと実践(現実の売買)につながる思考を展開するべきです。

映像は、YouTubeチャンネル「マーケット・スクランブル」でご覧ください。

波乱含みの日本株市場~中長期目線で買う8銘柄

日経平均は直近、保合(横ばい)をつづけています。

でも、個別銘柄は上がるものあり下がるものあり、いわゆる“跛行”(はこう)相場です。

「チグハグ」と表現したり、例外と捉える向きもありますが、本来そういうものだと私は理解しています。

最近でも、日経平均が1%超の上昇をみせたのに私の持ち株がマイナスだったり、逆に日経平均がマイナスなのに持ち株のうち2銘柄が新高値を取っていたり……特に驚くことではありません。ただ、日経平均と個別銘柄の動きが極端に異なると感じたとき、「日経平均だけが高い」とか「日経平均が安いだけ」と感想をもらすことはあります。

でも、それ以上は考えず、個別銘柄全体(見ている範囲すべて)の流れ、手がけている銘柄の値運びを見て、自分の戦略に思考を集中させます。

それ以上、日経平均の数字を考えるのは、日経平均を売買対象としている場合だけです。

日経平均にはじまって日経平均でしめる──こういう色彩の解説は、子どもだましです。個別銘柄の売買にはつながりにくいだけでなく、儲けをジャマする盲点を生みます。

実際に5月は、しっかりと上昇した銘柄がある半面、それなりの値幅で売られた銘柄がありました。横ばいではなく、含み益が増えたり減ったりの変化が、くっきりとあったのです。事件は起きているのです。

後半で紹介した東陽テクニカ(8151)も、日経平均とは異なる動きで上値を取っています。

相場についての思考は、おかしな方向にゆがみやすいのです。

前項で否定した「日経平均の視点」は、カンタンに語ることのできない相場全体を、安直に語ろうとして生まれるものです。

相場というのは、無限の選択肢が継続する複雑な行為です。

言語化しにくいものなのです。

だから、安易に言語化しようとしたときに誤りが生じて当然です。

持ち株が総じて上昇し、満足いくレベルの含み益が出たとします。

でも、利食いしていないから、あくまでも「含み」です。

ところが、気持ちのなかでは「勝った!」という感覚です。

他人に話してドヤ顔をしたくなるのです。

そして、含み益が出ている様子を誰かに話してしまいます。

えてして目先の天井、そのあとガッカリするのです。

「含み益が出た」という過去を切り取って語るから、そのあと期待外れの変化があると受け入れられないのです。

未来を考えると、どうなるでしょう。

今すぐ利食いすれば、含み益が実現益になります。その利益は消えません。

でも、さらに上昇したら、「儲け損なった」と悔しがるはずです。

日経平均を軸に語るのと、含み益で舞い上がって語るのは、全く別の事柄ですが、「安易な言語化のために切り取る」という点で共通です。

定点観測銘柄に、ソフトバンクG(9984)があります。

大橋さんが、ソフトバンクGの上昇と、日経平均が下がらないことを結びつけてコメントしました。そのとおりなのですが、この2つの情報から「だから」と語ろうとすると、実践から離れた迷走の世界に踏み込んでしまいます。

ダークサイドは常に、すぐ近くに存在しているのです。

番組では、個別の8銘柄を取り上げ、「切り返しを待つ」「トレンドに乗る」「手仕舞って様子見」の3つに分類しました。

この分類がパーフェクト、というつもりはありません。

数が少ないし、分類の観点はほかに多数あるでしょう。

でも、予測不能の株価を相手に、利益を求めてポジションを取るうえで、値動き傾向で分類するのは実践的です。ポジションを取ったあとの近未来に行うのは、つくったポジションの対応(維持、減らす、増やす)です。それを考える、重要な基準をつくることが可能です。

既存の情報を、やみくもに否定するのが正解ではありませんが、安易な情報の扱いが多いのはたしかです。自分自身の大切な資産を動かすために“どんな情報が的確か”を考えるように努めてください。

番組のなかでチャートを示し、値動き傾向や今後の見通しを話しています。

極めて個人的な見解で、当たるかどうかわかりません。

誰が予測しても、当たったり曲がったり……実践では、そのズレを確認して“次の一手”を決めます。

だから、前項で述べたように、私たちプレーヤーに求められる「対応」、すなわちポジション操作を軸に、いや、“ポジション操作がすべて”と考えて情報を整理するべきです。

その対応を考えるときに欠かせないのが、「日柄」という要素です。

番組でも、「あと少し日柄が経過しないと判断が難しい」といったコメントをすることがあります。下がって、値ごろ的に買いたいが日柄が足りないから手を出さないとか、それなりに上がっているけど日柄が短いから「相場が若い」と判断、もう少しねばってもいいのではないか、といった感覚です。

それらがあっさりと裏切られるのも相場の現実ですが、少なくとも対応、自分なりの確固たる戦略を決定することには直結します。

「最終的な答え=ズバリ未来を当てること」なんてイメージが少しでもあると、売買全体が大きく狂います。「外部の情報は、自分で考えるためのヒント、考える方法を考えるための材料」と認識していれば、無責任な情報に振り回されることはありませんし、私たちの番組から拾う断片的な情報も、有効に活用できるはずです。

2020年12月新刊

5月13日の放送「改めて意識されるバブル高値~ブレイク前に買いたい8銘柄」のフォローアップを公開しました。

※どなたでも、無料登録だけで閲覧できます。